این مقاله انگلیسی ISI در نشریه ام دی پی آی در 26 صفحه در سال 2019 منتشر شده و ترجمه آن 35 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

تأثیر شوک های داخلی و خارجی بر درآمدهای حاصل از تنوع بخشی پورتفولیو (سبد) و ریسک های همراه با آن |

| عنوان انگلیسی مقاله: |

The Influence of Domestic and Foreign Shocks on Portfolio Diversification Gains and the Associated Risks |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | pdf و ورد تایپ شده با قابلیت ویرایش |

| سال انتشار | 2019 |

| تعداد صفحات مقاله انگلیسی | 26 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | مدیریت، اقتصاد، حسابداری |

| گرایش های مرتبط با این مقاله | مهندسی مالی و ریسک، مدیریت مالی، حسابداری مالی، اقتصاد مالی |

| چاپ شده در مجله (ژورنال) | مجله ریسک و مدیریت مالی – Journal of Risk and Financial Management |

| کلمات کلیدی | شوک های بازده، شوک های نوسان پذیری، بازارهای مرزی، بازارهای نوظهور، بازارهای توسعه یافته، همبستگی ها، همبستگی های نامتقارن |

| کلمات کلیدی انگلیسی | return shocks – volatility shocks – frontier markets – emerging markets – developed markets – correlations – asymmetric correlations |

| ارائه شده از دانشگاه | دانشکده اقتصاد، امور مالی و بازاریابی، دانشگاه RMIT، ملبورن، استرالیا |

| نمایه (index) | master journals – DOAJ |

| نویسندگان | Seema Narayan |

| شناسه شاپا یا ISSN | 1911-8074 |

| شناسه دیجیتال – doi | https://doi.org/10.3390/jrfm12040160 |

| بیس | نیست ☓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | ندارد ☓ |

| فرضیه | ندارد ☓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 12203 |

| لینک مقاله در سایت مرجع | لینک این مقاله در سایت MDPI |

| نشریه | ام دی پی آی – MDPI |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 35 (2 صفحعه رفرنس انگلیسی) صفحه با فونت 14 B Nazanin |

| ترجمه عناوین تصاویر و جداول | ترجمه شده است ✓ |

| ترجمه متون داخل تصاویر | ترجمه نشده است ☓ |

| ترجمه متون داخل جداول | ترجمه نشده است ☓ |

| ترجمه ضمیمه | ندارد ☓ |

| ترجمه پاورقی | ترجمه نشده است ☓ |

| درج تصاویر در فایل ترجمه | درج شده است ✓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | به صورت عکس درج شده است ✓ |

| منابع داخل متن | ترجمه شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

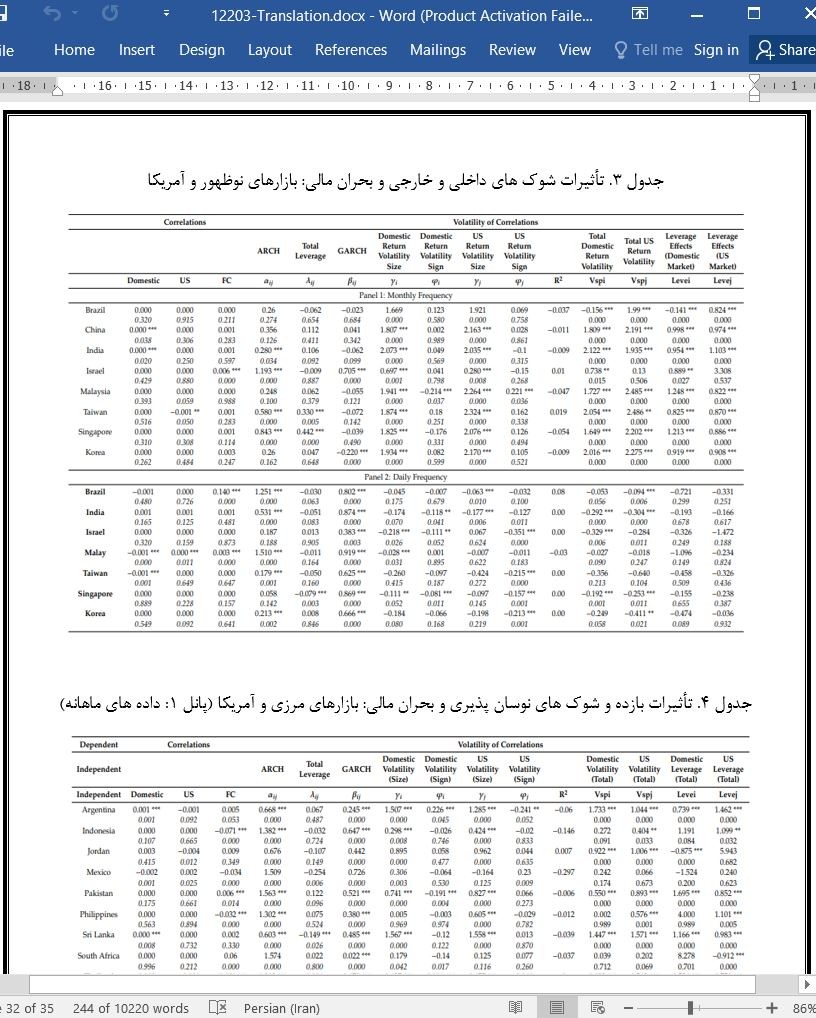

چکیده 1. مقدمه 2. بازده های بازار (rt) در بازارهای توسعه یافته، نوظهور و مرزی 3. همبستگی های بازار 4. همبستگی های بازار و واکنش نوسان پذیری همبستگی به شوک های داخلی و خارجی 4.1 مدل EGARCH چند متغیری 4.2 نتایج تجربی: تأثیر شوک های بازار سهام داخلی و خارجی بر روی همبستگی ها (معادله (1)) 4.2.1 ماهیانه 4.2.2 روزانه 4.3 تأثیر «نوآوری های مبتنی بر نوسان پذیری بازار سهام داخلی خارجی» بر روی «نوسان پذیری همبستگی» (معادله (4)) 4.3.1 ماهیانه 4.3.2 روزانه 4.4 ماندگاری نوسان پذیری همزمان سازی بازار 4.4.1 داده های ماهانه 4.4.2 روزانه 4.5 پیامدهای کلی 5. شرایط بازارهای کساد 5.1 داده های فیلتر شده در بازارهای کساد 5.2 تأثیرات شوک بازارهای کساد داخلی و خارجی 5.2.1 شوک های مبتنی بر بازده بازار بر روی بهره های تنوع بخشی 5.2.2 تأثیرات شوک های نوسان پذیری بازار کساد بر روی ریسک تنوع بخشی 5.2.3 پایداری 6. نتیجه گیری ها منابع |

| بخشی از ترجمه |

|

چکیده ما در این مقاله «تأثیر بازده بازار سهام خارجی یا داخلی، و بازده شوک های نوسان پذیری (نوسانات بازده)» بترتیب بر روی «همبستگی های مشروط پویا (DCC) بین بازارهای سهام بین المللی، و نوسان پذیری همبستگی» را بررسی می کنیم. همبستگی های بین بازارها پیامدهایی برای درآمدهای حاصل از تنوع بخشی پورتفولیو دارد در حالیکه نوسان پذیری های همبستگی را می توانیم بصورت ریسک هایی برای تنوع بخشی پورتفولیو ببینیم. در ضمن شوک های داخلی از بازده و نوسانات بازده از 24 بازار سهام توسعه یافته، نوظهور، و مرزی ناشی می گردند. بازار سهام ایالات متحده، منبعی از شوک های خارجی است. شوک های داخلی و خارجی با استفاده از بازده های مبتنی بر بازار و در شرایط بازار کساد ایجاد می گردند. ما مدلهای واریانس ناهمسانی شرطی اتورگرسیو تعمیم یافته نمایی چندمتغیری (E-GARCH) را با استفاده از داده های قیمت سهام مبتنی بر MSCI روزانه و ماهانه برآورد می کنیم؛ این داده ها مربوط به بازارهای توسعه یافته، نوظهور، و مرزی در دوره 1993:1 2014:1 هستند. نتایج کلیدی ما بشرح روبرو هستند: شوک های بازار داخلی غالباً محرک های مهمی برای درآمدهای حاصل از تنوع بخشی پورتفولیو بودند، اگرچه اثرات بازار آمریکا هم نسبتاً قوی تر بودند. از طرف دیگر، آمریکا از لحاظ تعداد موارد مهم و همچنین اثرات اندازه شوک ها، بصورت یک عامل تعیین کننده نوسان پذیری همبستگی (یا ریسک های موجود برای تنوع بخشی پورتفولیو) حکمفرما بود. همچنین مشخص شد که در شرایط بازار کساد، تعدیل در همبستگی ها و نوسان پذیری های همبستگی ها غالباً تحت تأثیر ایالات متحده قرار می گیرند. شوک های بازارهای کساد (و نه شوک های مبتنی بر بازده بازار) شواهد قوی ای از اثر اهرم (نسبت بدهی به دارائی خالص) را نشان میدهد. نشانه های ماندگاری شوک ها عمدتاً در شرایط بازار کساد مشاهده میشود.

6. نتیجه گیری ها

ما یکپارچگی بازار سهام را بصورت همبستگی های شرطی پویا بین بازارها اندازه گیری کردیم. مقاله حاضر با بررسی همبستگی های دو جانبه بین بازار آمریکا و 24 بازار توسعه یافته، نوظهور و مرزی، تأثیر شوک های بازار از بازارهای داخلی و آمریکا بر روی همبستگی ها و واریانس های آنها در دوره 2000 تا 2013 را بررسی کرد. ما برای بررسی تأثیرات شوک های بازده بر روی همبستگی ها و شوک های نوسان پذیری بر روی نوسان پذیری همبستگی، از مدل EGARCH چند متغیری استفاده کردیم. این مدل با اینکه بصورت گسترده برای بازده های بازار استفاده می شود اما برای اولین بار برای همبستگی های جفتی اعمال شد. مقایسه نتایج بازده های بازار در اغلب موارد نشان میداد که همبستگی های ماهانه به یک شیوه مشابه با بازده های بازار، به شوک های بازده و نوسان پذیری واکنش نشان می دادند. بعنوان مثال اثبات شد که شوک های نوسانات بازده آمریکا (و نه شوک های بازده آمریکا) در این چارچوب، محبوب هستند. همچنین اثبات شد که اندازه (و نه نشانه) اثرات اهرم، مهم و معنادار هستند. با اینحال تفاوت هایی هم وجود داشت. بر خلاف نوسانات بازده، نوسان پذیری همبستگی ها با آمریکا، هیچ تأثیر اهرم محدودی را نشان نمی داد. همچنین پایداری نوسان پذیری همبستگی ها در مدلهای ماهانه کاملاً غایب بود اما به شکل های مختلفی در مدلهای روزانه وجود داشت. این بدین معناست که شوک های داخلی و خارجی میتوانند تا یک ماه ماندگار باشند. |

| بخشی از مقاله انگلیسی |

|

Abstract This paper evaluates the influence of foreign or domestic stock market return and return of volatility shocks on dynamic conditional correlations (DCCs) between international stock markets and correlation volatility, respectively. The correlations between markets have implications for the gains from portfolio diversification, while correlation volatilities can be seen as risks to portfolio diversification. Meanwhile, domestic shocks are sourced from the return and return volatility from 24 developed, emerging, and frontier stock markets. The US stock market is the source of foreign shocks. The domestic and foreign shocks are derived using market-based returns and under bearish market conditions. We estimate multivariate exponential generalized autoregressive conditional heteroskedasticity (E-GARCH) models using daily and monthly MSCI based stock price data of selected developed, emerging, and frontier markets over 1993:1–2014:1. Our key results are as follows. Domestic market shocks were significant drivers of gains from portfolio diversification most of the time, although the US market effects were relatively stronger. On the other hand, the US, in terms of the number of significant cases as well as the size effects of shocks, dominated as a determinant of correlation volatility (or risks to portfolio diversification). Further, under bear market conditions, adjustments in correlations and correlation volatilities are found to be mostly US-induced. Bearish shocks, rather than market return based shocks, show strong evidence of the leverage effect. Signs of persistence of shocks are mainly noticed under bearish conditions.

6. Conclusions We measured stock market integration as dynamic conditional correlations between markets. Taking the bilateral correlations between the US and 24 developed, emerging, and frontier markets, this paper examined the impact of market shocks from domestic and US markets on correlations and their variances over the period from 2000 to 2013. The multivariate EGARCH model was employed to examine the influences of return shocks on correlations and volatility shocks on correlation volatility. This model, while widely applied to market returns, was applied to pairwise correlations for the first time. A comparison of market returns results suggested, in most cases, that monthly correlations reacted to return and volatility shocks in a similar fashion to market returns. For instance, the US return volatility shocks rather than US return shocks were found to be popular within this framework. Similarly, the size, rather than the sign, of leverage effects was found to be important. However, there were some differences. Unlike returns volatility, the volatility of correlations with the US showed limited leverage effects. Further, persistence of correlations volatility was mainly missing in monthly models but was present in some form in daily models. This means that domestic and foreign shocks could persist for up to a month. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

تأثیر شوک های داخلی و خارجی بر درآمدهای حاصل از تنوع بخشی پورتفولیو (سبد) و ریسک های همراه با آن |

| عنوان انگلیسی مقاله: |

The Influence of Domestic and Foreign Shocks on Portfolio Diversification Gains and the Associated Risks |

|

|

|