این مقاله انگلیسی ISI در نشریه الزویر در 11 صفحه در سال 2022 منتشر شده و ترجمه آن 32 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

ریسک دم و ریسک سیستمی شرکت های مالی و فناوری (فین تک) |

| عنوان انگلیسی مقاله: |

Tail risk and systemic risk of finance and technology (FinTech) firms |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | pdf و ورد تایپ شده با قابلیت ویرایش |

| سال انتشار | 2022 |

| تعداد صفحات مقاله انگلیسی | 11 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | اقتصاد و مدیریت |

| گرایش های مرتبط با این مقاله | اقتصاد مالی، مدیریت مالی، مدیریت بازرگانی، مدیریت کسب و کار، بانکداری |

| چاپ شده در مجله (ژورنال) | پیش بینی تکنولوژی و تغییرات اجتماعی – Technological Forecasting & Social Change |

| کلمات کلیدی | بانکداری، ریسک سیستمی، فناوری، تغییر فناورانه، وابستگی مجانبی، نظریه مقدار حدی چندمتغیره |

| کلمات کلیدی انگلیسی | Banking – Systemic risk – Technology – Technological change – Asymptotic dependence – Multivariate extreme value theory |

| ارائه شده از دانشگاه | گروه اقتصاد، امور مالی و کارآفرینی، دانشکده بازرگانی استون، دانشگاه آستون، بریتانیا |

| نمایه (index) | scopus – master journals – JCR |

| نویسندگان | Sajid M. Chaudhry a – Rizwan Ahmed b – Toan Luu Duc Huynh c,d – Chonlakan Benjasak e |

| شناسه شاپا یا ISSN | 0040-1625 |

| شناسه دیجیتال – doi | https://doi.org/10.1016/j.techfore.2021.121191 |

| ایمپکت فاکتور(IF) مجله | 9.012 در سال 2020 |

| شاخص H_index مجله | 117 در سال 2021 |

| شاخص SJR مجله | 2.226 در سال 2020 |

| شاخص Q یا Quartile (چارک) | Q1 در سال 2020 |

| بیس | نیست ☓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | ندارد ☓ |

| فرضیه | ندارد ☓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 12061 |

| لینک مقاله در سایت مرجع | لینک این مقاله در سایت Elsevier |

| نشریه | الزویر – Elsevier |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 32 (2 صفحه رفرنس انگلیسی) صفحه با فونت 14 B Nazanin |

| ترجمه عناوین تصاویر و جداول | ترجمه شده است ✓ |

| ترجمه متون داخل تصاویر | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه شده است ✓ |

| ترجمه ضمیمه | ندارد ☓ |

| ترجمه پاورقی | ندارد ☓ |

| درج تصاویر در فایل ترجمه | درج شده است ✓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | تایپ شده است ✓ |

| منابع داخل متن | به صورت فارسی درج شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده |

| بخشی از ترجمه |

|

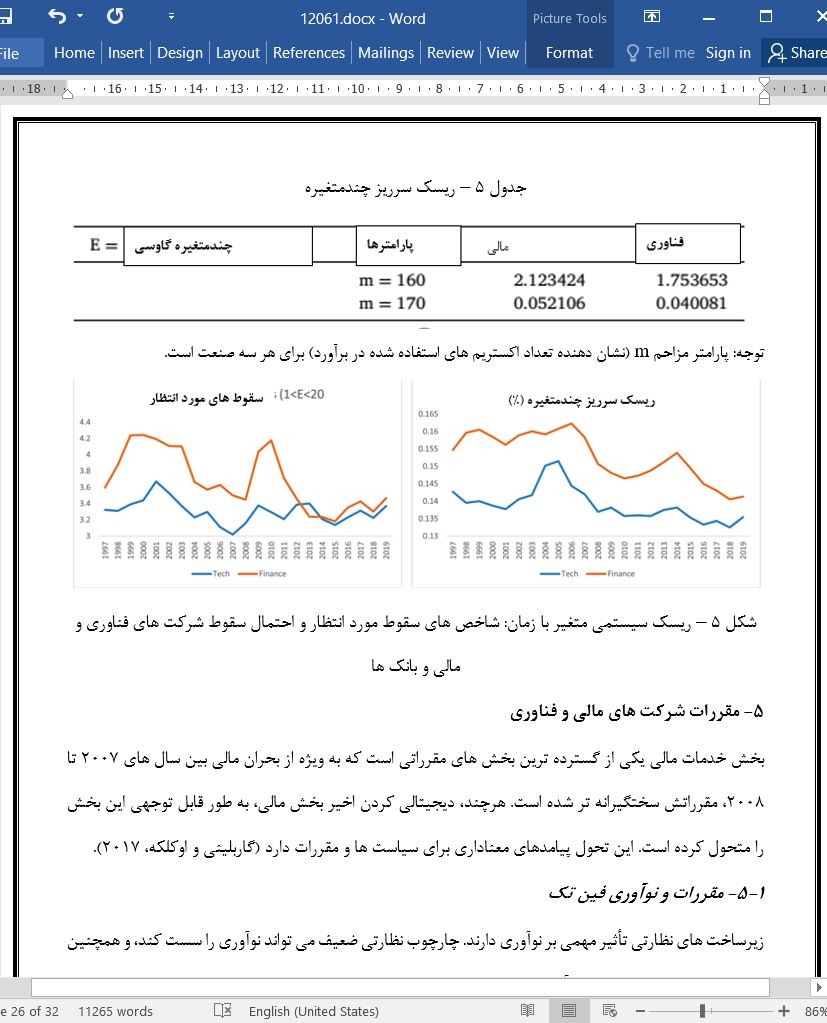

چکیده شرکت های فناوری به طور فزاینده ای در حال حرکت به سوی زمینه های مالی هستند. آن ها می توانند از داده های کاربران خود استفاده کرده و خدماتی را پیشنهاد دهند که تا پیش از این ناممکن بود. این حرکت ممکن است منجر به ایجاد چالش های جدیدی برای پایداری مالی شود. این مقاله، به طور تجربی ریسک تعقیبی و ریسک سیستمی شرکت های فناوری را ارزیابی می کند. نمونه داده ما از شرکت های فناوری تشکیل شده است و همچنین ریسک تعقیبی و ریسک سیستمی شرکت های مالی را به منظور مقایسه، ارزیابی می کنیم. ما داده های بازگشتی روزانه سهام را از 2 آوریل 1992 تا 31 دسامبر 2019 مورد استفاده قرار می دهیم و نظریه مقدار حدی تک متغیره (EVT) را برای تعیین ریسک تعقیبی سهام، اتخاذ می کنیم. معیار انتخاب ما ارزش بازار است و بیست شرکت برتر فناوری و بیست شرکت برتر مالی را برای ارزیابی ریسک تعقیبی و ریسک سیستمی انتخاب می کنیم. ما نتیجه گرفتیم که ریسک تعقیبی شرکت های فناوری از ریسک تعقیبی شرکت های مالی بیشتر است، در حالی که احتمال کمی وجود دارد که این شرکت ها به واسطه شوک از سوی سیستم، در شرایط دشوار و مضیقه قرار گیرند. هرچند این یافته هنگامی که از داده های اخیر توسط تخمین های چرخشی شش ساله خود استفاده می کنیم، برای شرکت های فناوری برعکس می شود. ما نتیجه می گیریم که مشابه با شرکت های مالی، باید برای شرکت های فناوری نیز مقررات سختگیرانه تری وجود داشته باشد ؛ زیرا شرکت های فناوری نسبت به شرکت های مالی، مخاطره آمیزتر هستند. مقاله ما دارای پیامدهای مهمی برای مقررات مالی ملی و جهانی است. 1 مقدمه فین تک یکی از زمینه های محرک و معاصر در تجارت جهانی امروز است. در یک زمان کوتاه، سیر تکاملی فین تک تأثیری قابل توجه بر چگونگی پیش برد فعالیت های مالی و تراکنش ها با مشتریان، دارد. سرمایه گذاری در این صنعت به طور مداوم در حال افزایش است و هیچ نشانی از توقف ندارد. گزارش KMPG (2017) نشان می دهد که بیش از 100 میلیارد دلار در شرکت های فین تک در طول پنج سال گذشته، از 2011 تا 2016، سرمایه گذاری شده است. به طور مشابه، از سال 2009، ارزش بازار (چگونه بازار سهام، شرکت ها را ارزش گذاری می کند) 10 شرکت برتر بیگ تک، پنج برابر بیشتر شده است (شکل 1 را ببینید). در سال 1999، تنها پنج شرکت فناوری در میان 10 شرکت بزرگ برتر از نظر ارزش بازار وجود داشت که در سال 2009 به یک شرکت کاهش یافت. هرچند، تعداد شرکت های بیگ تک در بین 10 شرکت برتر تا سال 2019 به هفت شرکت افزایش یافت (شکل 2 را ببینید). با ورود شرکت های بیگ تک به بازار خدمات مالی، فین تک به نمایندگی از شرکت های فناوری که خدمات مالی ارائه می دهند، تکامل یافته است. ورود شرکت های بیگ تک به بازار خدمات مالی براساس پیش فرض نوآوری، کارایی و گنجایش مالی است (FSB، 2019؛ گزارش اقتصادی سالانه BIS، 2019). اگرچه، ورود آن ها منجر به ایجاد ریسک در سیستم مالی شده و پیامدهایی برای پایداری مالی دارد (FBS، 2019). علیرغم رشد زیاد شرکت های بیگ تک و قطعیت ریسک آن ها برای سیستم مالی، هیچ مطالعه تجربی وجود ندارد که آستانه ریسکی که شرکت های بیگ تک متحمل می شوند، میزان ریسکی که آنها به سیستم مالی تحمیل می کنند و احتمال این را که آن ها تحت تأثیر رویدادهای پیش بینی نشده بازار مانند کووید 19، حباب دات کام یا بحران مالی جهانی (GFC) قرار گیرند، اندازه گیری کند. برای مقایسه، ما ریسک تعقیبی و رسیک سیستمی شرکت های مالی را نیز اندازه گیری می کنیم. |

| بخشی از مقاله انگلیسی |

|

Abstract Technology firms are increasingly moving to finance. They are able to make use of a large stock of user data and offer a range of services that otherwise were not possible. This move may pose fresh challenges to financial stability. This paper empirically evaluates the tail risk and systemic risk of technology firms. Our data sample consists of technology firms, and for comparison we also evaluate the tail risk and systemic risk of finance firms. We use daily equity returns data from 2 April 1992 to 31 December 2019 and we adopt the univariate extreme value theory (EVT) to determine equity tail risk. Our selection criteria is the market capitalisation and we choose the top twenty technology and the top twenty finance firms to evaluate tail risk and systemic risk. We found that the tail risk of technology firms is higher than the financial firms, whereas they are less likely to be in distress conditional upon a shock from the system. However, this finding for technology firms reverses when we use recent data via our six-year rolling estimates. We conclude that, similar to finance firms, there should be tighter regulations for technology firms since technology firms are riskier than the finance firms. Our paper has significant implications for both national and global financial regulators. 1 Introduction Financial technology (Fintech) is one of the stimulating and contemporary areas in global business today. The evolution of financial technology has, in a very short time, had a noticeable impact on how to carry out financial activities and transactions with customers. The investment in this industry is continuously increasing with no indication of stopping. KPMG (2017) report shows that there has been over US$ 100 billion invested into financial technology (firms?) during the last five years from 2011-2016. Similarly, since 2009, the market capitalisation (how the stock markets value firms) of the top ten BigTech firms have multiplied five times. (See Fig. 1). In 1999, there were only five tech firms among the top ten big firms by market capitalisation, which reduced to one in 2009. However, the number of BigTech firms in the top ten overall firms increased to seven in 2019. (See Fig. 2). With the entry of BigTech firms into the financial services market, the term Fintech has evolved to represent technology firms providing financial services. The BigTech companies’ entry into the financial services market is based on the premise of innovation, efficiency and financial inclusion (FSB, 2019; BIS annual economic report, 2019). However, their entry poses risks to the financial system and has implications for financial stability (FSB, 2019). Despite the huge growth of BigTech and the certainty of their risk to the financial system, there is no empirical study measuring the extent of the risk that BigTech firms carry,= and how much risk they pose to the financial system, as well as how likely they are to be affected by unforeseen market events such as COVID-19, the dot com bubble or GFC. In this paper, we study the tail risk and systemic risk of BigTech firms. For the purpose of comparison, we also measure the tail risk and systemic risk of finance firms. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

ریسک دم و ریسک سیستمی شرکت های مالی و فناوری (فین تک) |

| عنوان انگلیسی مقاله: |

Tail risk and systemic risk of finance and technology (FinTech) firms |

|

|

|