این مقاله انگلیسی ISI در نشریه امرالد در 13 صفحه در سال 2017 منتشر شده و ترجمه آن 20 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

وضعیت های بازار و تغییر ریسک صندوق های سرمایه گذاری مشترک |

| عنوان انگلیسی مقاله: |

Market states and mutual fund risk shifting |

|

|

|

| مشخصات مقاله انگلیسی (PDF) | |

| سال انتشار مقاله | 2017 |

| تعداد صفحات مقاله انگلیسی | 13 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | علوم اقتصادی |

| گرایش های مرتبط با این مقاله | اقتصاد مالی، اقتصاد پولی |

| چاپ شده در مجله (ژورنال) | امور مالی مدیریتی – Managerial Finance |

| کلمات کلیدی | سرمایه مشترک، عملکرد سرمایه، وضعیت بازار، تغییر ریسک |

| کلمات کلیدی انگلیسی | Mutual funds – Fund performance – Market states – Risk shifting |

| ارائه شده از دانشگاه | دانشگاه شمال شرقی ، بوستون ، ماساچوست ، ایالات متحده آمریکا |

| نمایه (index) | Scopus – Master journals |

| نویسندگان | Marius Popescu، Zhaojin Xu |

| شناسه شاپا یا ISSN | ISSN 0307-4358 |

| شناسه دیجیتال – doi | https://doi.org/10.1108/MF-09-2016-0278 |

| ایمپکت فاکتور(IF) مجله | 0.643 در سال 2018 |

| شاخص H_index مجله | 33 در سال 2019 |

| شاخص SJR مجله | 0.222 در سال 2018 |

| شاخص Q یا Quartile (چارک) | Q3 در سال 2018 |

| بیس | است ✓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | دارد ✓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 9926 |

| لینک مقاله در سایت مرجع | لینک این مقاله در سایت امرالد |

| نشریه امرالد |  |

| مشخصات و وضعیت ترجمه فارسی این مقاله (Word) | |

| وضعیت ترجمه | انجام شده و آماده دانلود در فایل ورد و PDF |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 20 صفحه (شامل 1 صفحه رفرنس انگلیسی) با فونت 14 B Nazanin |

| ترجمه عناوین جداول | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه شده است ✓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | به صورت عکس درج شده است ✓ |

| منابع داخل متن | درج نشده است ☓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده |

| بخشی از ترجمه |

|

چکیده هدف- هدف این مقاله کشف انگیزه و محرک تحت تغییر رفتار ریسک صندوق های سرمایه گذاری مشترک با آزمایش تاثیر آن بر عملکرد سرمایه گذاری است، در حالی که به طور پیوسته مشوق های جبران خسارت سرمایه گذاری مدیران و نگرانی های شغلی را در نظر می گیرد.

6- جمع بندی مدیران سرمایه ی مشترک ، سطح ریسک خودشان را در دوره های مختلف تغییر میدهند و این رفتار تغییر ریسک می تواند تاثیر مختلفی بر روی عملکرد داشته باشد که این تاثیر مبتنی بر این است که آیا این تغییرات مبتنی بر پاسخ مدیران سرمایه در رویارویی با انگیزه های مختلف است یا توانایی برتر آن ها در سرمایه گذاری. مقالهی ما، در مورد این موضوع، با بررسی کردن این که آیا عواقب عملکردی این رفتار مبتنی بر حالت بازار و عملکرد قبلی سرمایه است یا خیر، دیدگاه های تازه ای را ارائه می کند. ما نخست نشان می دهیم که مدیران بودجه ی مشترک ، رفتار تغییر ریسک مختلفی را در بازار های پر رونق و کم رونق از خودشان نشان می دهند. به صورت ویژه، ما نشان دادیم که سرمایه هایی با عملکرد ضعیف احتمالا سطح ریسک مجموعه را در بازار های پر رونق افزایش می دهند، در حالی که در بازار های کم رونق این سطح را کاهش می دهند. شواهد مطابق با این بحث است که سرمایه بازنده ریسک مجموعه خودش را برای بهبود عملکرد افزایش میدهد در شرایطی که در بازار های پر رونق انگیزه های جبران خسارت قوی تر هستند، و در بازار های کم رونق نیز این کار را برای ایجاد حاشیه ی امنیت شغلی انجام می دهد. این یافته ها، تایید کننده ی نتایج کار Kempf و همکارانش می باشد و نشان می دهد که نمونه ی ما، با نمونه ی آن ها قابل مقایسه می باشد. |

| بخشی از مقاله انگلیسی |

|

Abstract Purpose – The purpose of this paper is to explore the motivation behind mutual funds’ risk shifting behavior by examining its impact on fund performance, while jointly considering fund managers’ compensation incentives and career concerns.

6- Conclusion Mutual fund managers change their risk levels significantly over time and this risk shifting behavior can have different impact on fund performance based on whether it is the result of fund managers’ response to the incentives they face, and/or their superior investment ability. Our paper sheds light on this issue by examining whether the performance consequence of such behavior is dependent on the state of the market and on the funds’ past performance. We first document that mutual fund managers exhibit different risk shifting behavior across bull and bear markets. Specifically, we find that poorly performing funds are likely to increase their portfolio risk level in bull markets, while reducing it during bear markets. The evidence is consistent with the argument that loser funds increase their portfolio risk to improve their performance when compensation incentives are stronger, during bull markets, and to play it safe and secure their jobs when career concerns dominate, during bear markets. These findings confirm the results in Kempf et al. (2009), and further show that our sample is comparable to theirs. |

|

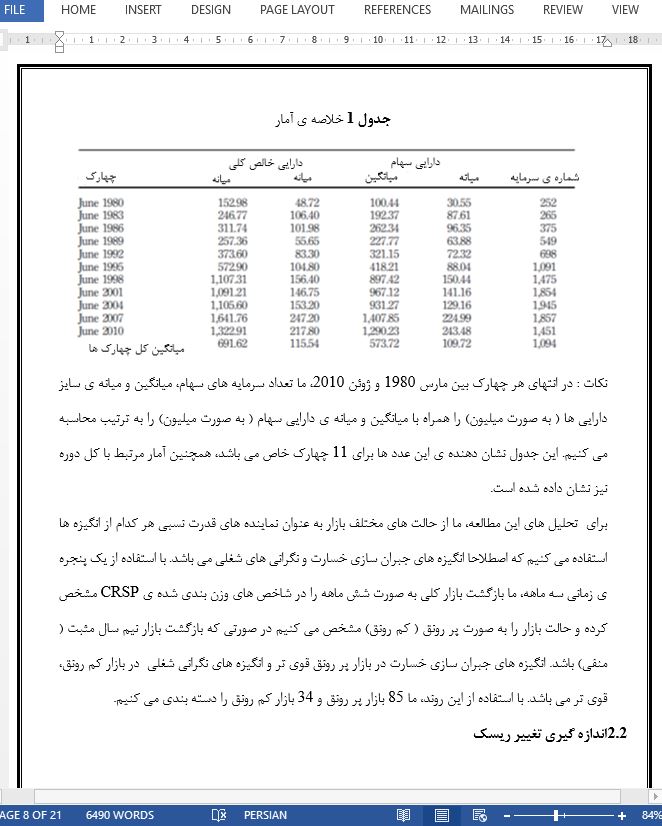

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

وضعیت های بازار و تغییر ریسک صندوق های سرمایه گذاری مشترک |

| عنوان انگلیسی مقاله: |

Market states and mutual fund risk shifting |

|

|

|