این مقاله انگلیسی ISI در نشریه امرالد در 16 صفحه در سال 2007 منتشر شده و ترجمه آن 21 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

چرا مصون سازی؟ دلایل منطقی برای مصون سازی شرکتهای بزرگ و مفهموم ارزش سهم |

| عنوان انگلیسی مقاله: |

Why hedge? Rationales for corporate hedging and value implications |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | pdf و ورد تایپ شده با قابلیت ویرایش |

| سال انتشار | 2007 |

| تعداد صفحات مقاله انگلیسی | 16 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | حسابداری ، مدیریت |

| گرایش های مرتبط با این مقاله | حسابداری مالی ، مدیریت مالی ، مهندسی مالی و ریسک |

| چاپ شده در مجله (ژورنال) | مجله ریسک مالی – Journal of Risk Finance |

| کلمات کلیدی | امور مالی شرکت، مدیریت ریسک، تبادل ارز خارجی |

| کلمات کلیدی انگلیسی | Corporate finances – Risk management – Foreign exchange |

| ارائه شده از دانشگاه | دانشکده تحصیلات تکمیلی مدیریت، دانشگاه لنکستر، انگلستان |

| نمایه (index) | scopus – master journals |

| نویسندگان | Kevin Aretz – Söhnke M. Bartram – Gunter Dufey |

| شناسه شاپا یا ISSN | 1526-5943 |

| شناسه دیجیتال – doi | https://doi.org/10.1108/15265940710834735 |

| ایمپکت فاکتور(IF) مجله | 1.557 در سال 2019 |

| شاخص H_index مجله | 29 در سال 2020 |

| شاخص SJR مجله | 0.388 در سال 2019 |

| شاخص Q یا Quartile (چارک) | Q2 در سال 2019 |

| بیس | نیست ☓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | ندارد ☓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 11408 |

| لینک مقاله در سایت مرجع | لینک این مقاله در سایت Emeraldinsight |

| نشریه | امرالد – Emeraldinsight |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 21 (2 صفحه رفرنس انگلیسی) صفحه با فونت 14 B Nazanin |

| ترجمه عناوین تصاویر و جداول | ترجمه شده است ✓ |

| ترجمه متون داخل تصاویر | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه شده است ✓ |

| ترجمه ضمیمه | ندارد ☓ |

| ترجمه پاورقی | ندارد ☓ |

| درج تصاویر در فایل ترجمه | درج شده است ✓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | ندارد ☓ |

| منابع داخل متن | به صورت انگلیسی درج شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

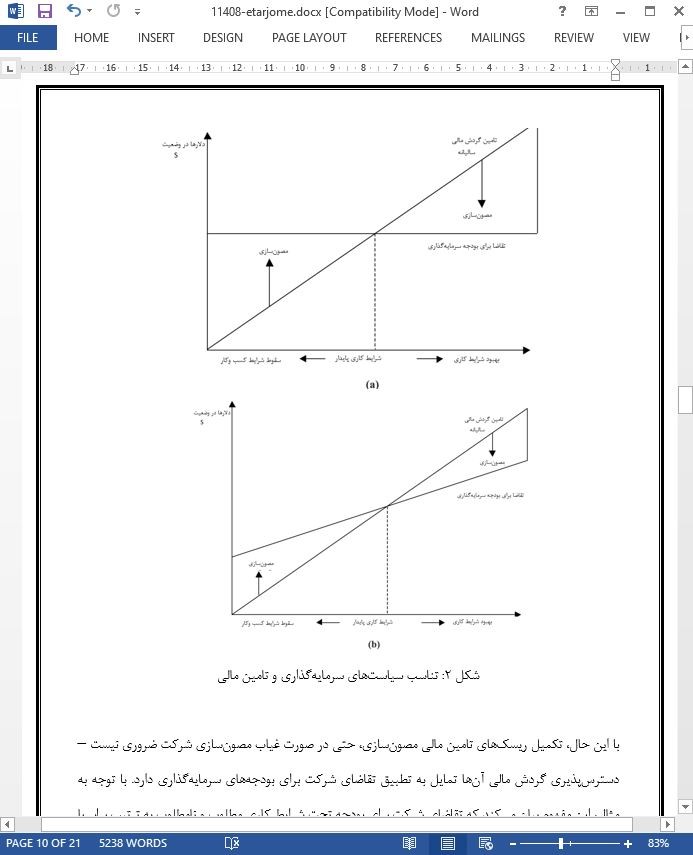

چکیده 1. مقدمه 2. مورد ایجاد ارزش ازطریق مدیریت ریسک شرکت 3. دلایلی برای مدیریت ریسک شرکت ۳ – ۱: کاهش مشکل سرمایه گذاری نامکفی ۳ – ۲: کاهش مسئله جایگزینی دارایی ۳ – ۳: مدیران غیرمتنوع ۳ – ۴: ساختارهای انگیزشی مدیریت ۳ – ۵: تناسب سیاست های تامین مالی و سرمایه گذاری 3 – 6: کاهش هزینه های ورزشکستگی و بحران های مالی 3 – 7: کاهش فشار مالیاتی شرکت 4. شواهد تجربی در دلایل مصون سازی شرکت 5. خلاصه و نتیجه گیری |

| بخشی از ترجمه |

|

چکیده هدف – با توجه به نقص های بازار سرمایه، مدیریت ریسک در سطح سازمانی با کاهش هزینه های مرتبط با مناقشات نمایندگی، تامین مالی خارجی، بحران های مالی و مالیات ها برای افزایش ارزش سهام شرکت بسیار مناسب می باشد. هدف این مقاله فراهم کردن گزارشی قابل دسترس و جامع از این دلایل برای مدیریت ریسک شرکت های بزرگ و ارائه مروری کوتاه از حمایت های تجربی پیداشده در متون می باشد. طراحی / روش / رویکرد – این مقاله نظریه های اصلی را مطرح می کند و نشان می دهد که مدیریت ریسک شرکت های بزرگ ارزش سهام را ارتقاء می بخشد و به طور خلاصه شواهد تجربی این نظریه ها را مرور می کند.

یافته ها – از آن جا که نقص هایی در بازارهای سرمایه وجوددارد، مصون سازی شرکت ارزش سهام را از طریق تاثیر خود بر هزینه های نمایندگی، تامین مالی خارجی، هزینه های مستقیم و غیرمستقیم ورشکستگی، و همچنین مالیات ارتقاء می بخشد. به طور خاص، مصون سازی شرکت مشکلات سرمایه گذاری نامکفی و جایگزینی دارایی را با کاهش نوسانات گردش مالی کمتر می کند، و این امر خطرگریزی مدیران گوناگون را تطبیق می دهد و اثرپذیری ساختارهای انگیزشی مدیریتی را از طریق حذف ریسک غیرسیستماتیک افزایش می دهد. نوسانات اندک گردش مالی نیز منجربه هزینه های ورشکستگی کمتر می شود. علاوه برآن، مصون-سازی شرکت دسترس پذیری منابع داخلی را با نیاز برای بودجه های سرمایه گذاری هم تراز و به اجتناب شرکت ها از تامین مالی خارجی کمک می کند. سرانجام، مدیریت ریسک شرکت فشار مالیاتی شرکت را با وجود برنامه های مالیاتی محدب کاهش می دهد. اگرچه حمایت های تجربی برای این دلایل از مصون سازی در سطح شرکت موجود می باشد، اما شواهد نسبتا حمایت کننده هستند و توصیف های جایگزین را نشان می دهند. ارزش / اصالت – نظریه های بحث شده و شواهد تجربی به روش قابل دسترس و با استفاده از مثال های عددی توصیف شده اند.

1. مقدمه شرکت های غیرمالی به طور فزاینده ای مدیریت ریسک را به منظور صیانت عملکرد خود در برابر ریسک های مالی، مانند تبادل ارز خارجی و ریسک نرخ بهره بکار می برند، که چندین بررسی این امر را نشان داده است (برای مثال Berkman et al., 1997; Bodnar et al., 1998). مدیریت ریسک شرکت را می توان به چندین طریق مانند مشتق گیری، بدهی ارزی، مصون سازی عملکردی و غیره پیاده سازی کرد (Levi, 1996). اگرچه مدیریت ریسک در سطح شرکت قرارگیری در معرض ریسک نرخ ارز را پایین می آورد (Allayannis and Ofek 2001)، اما نظریه مالی نئوکلاسیک بیان می کند که مصون سازی شرکت ارزش آن را بالا نمی برد که این امر در زیر بحث شده است. با این حال، تحقیقات اخیر نشان می دهند که با وجود کمبودهای بازار سرمایه واقعی، یعنی هزینه های نمایندگی، هزینه های تامین مالی، هزینه های مستقیم و غیرمستقیم ورشکستگی، و همچنین مالیات مصون سازی شرکت ارزش سهام را افزایش خواهدداد.

5. خلاصه و نتیجه گیری با وجود نقص های بازار سرمایه، که شامل هزینه های نمایندگی، هزینه های انتقال، مانند هزینه های بحران مالی و ورشکستگی، و مالیات می باشد، مدیریت ریسک شرکت یک روش برای ارتقاء ارزش سهام ایجاد می کنند. به طور خاص، مصون سازی در سطح شرکت مناقشات نمایندگی بین سهامداران و صاحبان سهام قرضه مانند انگیزه برای سرمایه گذاری در سطوح کمتر از بهینه یا انگیزه برای افزایش ریسک دارایی ها را کاهش می دهد. همچنین، مناقشات سرمایه گذاری بین سهامداران و مدیران ناشی از اولویت های ریسکی مختلف را می توان از طریق مدیریت ریسک شرکت کاهش داد. |

| بخشی از مقاله انگلیسی |

|

Abstract Purpose In the presence of capital market imperfections, risk management at the enterprise level is apt to increase the firm’s value to shareholders by reducing costs associated with agency conflicts, external financing, financial distress, and taxes. The purpose of this paper is to provide an accessible and comprehensive account of these rationales for corporate risk management and to give a short overview of the empirical support found in the literature. Design/methodology/approach The paper outlines the main theories suggesting that corporate risk management can enhance shareholder value and briefly reviews the empirical evidence on these theories. Findings When there are imperfections in capital markets, corporate hedging can enhance shareholder value through its impact on agency costs, costly external financing, direct and indirect costs of bankruptcy, as well as taxes. More specifically, corporate hedging can alleviate underinvestment and asset substitution problems by reducing the volatility of cash flows, and it can accommodate the risk aversion of undiversified managers and increase the effectiveness of managerial incentive structures through eliminating unsystematic risk. Lower volatility of cash flows also leads to lower bankruptcy costs. Moreover, corporate hedging can also align the availability of internal resources with the need for investment funds, helping firms to avoid costly external financing. Finally, corporate risk management can reduce the corporate tax burden in the presence of convex tax schedules. While there is empirical support for these rationales of hedging at the firm level, the evidence is only modestly supportive, suggesting alternative explanations. Originality/value The discussed theories and the empirical evidence are described in an accessible way, in part by using numerical examples.

1. Introduction Nonfinancial firms increasingly employ risk management to shield their performance against financial risks, such as foreign exchange and interest rate risk, as several surveys indicate (e.g. Berkman et al., 1997; Bodnar et al., 1998). Corporate risk management can be implemented in many ways, such as derivatives, foreign currency debt, operative hedging, etc. (Levi, 1996). While risk management at the firm level appears to lower the exposure of firms to exchange rate risk (Allayannis and Ofek, 2001), neo-classical finance theory seems to purport that corporate hedging cannot increase firm value, as explained below. Recent research, however, shows that in the presence of realistic capital market imperfections, i.e. agency costs, costs of external financing, direct and indirect bankruptcy costs, as well as taxes, corporate hedging will enhance shareholder value.

5. Summary and conclusion In the presence of capital market imperfections, which consist of agency costs, transaction costs, such as bankruptcy and financial distress costs, and taxes, corporate risk management constitutes a means to enhance shareholder value. In particular, hedging at the firm level may reduce agency conflicts between shareholders and bondholders, such as the incentive to invest below optimal levels or the incentive to increase the riskiness of the assets. Also, agency conflicts between shareholders and managers due to different risk preferences can be alleviated via corporate risk management. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

چرا مصون سازی؟ دلایل منطقی برای مصون سازی شرکتهای بزرگ و مفهموم ارزش سهم |

| عنوان انگلیسی مقاله: |

Why hedge? Rationales for corporate hedging and value implications |

|

|

|