این مقاله انگلیسی ISI در نشریه الزویر در 11 صفحه در سال 2015 منتشر شده و ترجمه آن 29 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

قیمت گذاری مبتنی بر مدل برای مشتقات مالی |

| عنوان انگلیسی مقاله: |

Model-based pricing for financial derivatives |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | pdf و ورد تایپ شده با قابلیت ویرایش |

| سال انتشار | 2015 |

| تعداد صفحات مقاله انگلیسی | 11 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | اقتصاد و حسابداری |

| گرایش های مرتبط با این مقاله | حسابداری مالی ، اقتصاد مالی |

| چاپ شده در مجله (ژورنال) | مجله اقتصادسنجی – Journal of Econometrics |

| کلمات کلیدی | مدلهای EGARCH و GJR، نوآوری غیر نرمال، NGARCH ، ارزشگذاری اختیار معامله، معیار بی تفاوت نسبت به ریسک، چولگی فراریت |

| کلمات کلیدی انگلیسی | NGARCH – EGARCH and GJR models – Non-normal innovation – Option valuation – Risk neutralized measure – Volatility skew |

| ارائه شده از دانشگاه | آکادمی علوم چین، انستیتوی ریاضیات کاربردی، پکن، چین |

| نمایه (index) | scopus – master journals – JCR |

| نویسندگان | Ke Zhu – Shiqing Ling |

| شناسه شاپا یا ISSN | 0304-4076 |

| شناسه دیجیتال – doi | https://doi.org/10.1016/j.jeconom.2015.02.030 |

| ایمپکت فاکتور(IF) مجله | 1.924 در سال 2019 |

| شاخص H_index مجله | 148 در سال 2020 |

| شاخص SJR مجله | 3.313 در سال 2019 |

| شاخص Q یا Quartile (چارک) | Q1 در سال 2019 |

| بیس | نیست ☓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | ندارد ☓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 11169 |

| لینک مقاله در سایت مرجع | لینک این مقاله در سایت Elsevier |

| نشریه | الزویر – Elsevier |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 29 صفحه با فونت 14 B Nazanin |

| ترجمه عناوین تصاویر و جداول | ترجمه شده است ✓ |

| ترجمه متون داخل تصاویر | ترجمه نشده است ☓ |

| ترجمه متون داخل جداول | ترجمه نشده است ☓ |

| ترجمه ضمیمه | ندارد ☓ |

| ترجمه پاورقی | ندارد ☓ |

| درج تصاویر در فایل ترجمه | درج شده است ✓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | به صورت عکس درج شده است ✓ |

| منابع داخل متن | ندارد ☓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده 1. مقدمه 2. معیار بی تفاوت نسبت به ریسک Esscher 3. فرایندهای بازده دارایی برطبق Q 1. 3. نوآوری نرمال 2. 3. نوآوری SNG 3. 3 نوآوری SNIG 4. روش قیمت گذاری مبتنی بر مدل 1. 4. مدلهای قیمت گذاری از نوع GIM 2. 4. مدلهای قیمت گذاری از نوع ARMA 5. مطالعه شبیه سازی 6. کاربرد 7. ملاحظات پایانی |

| بخشی از ترجمه |

|

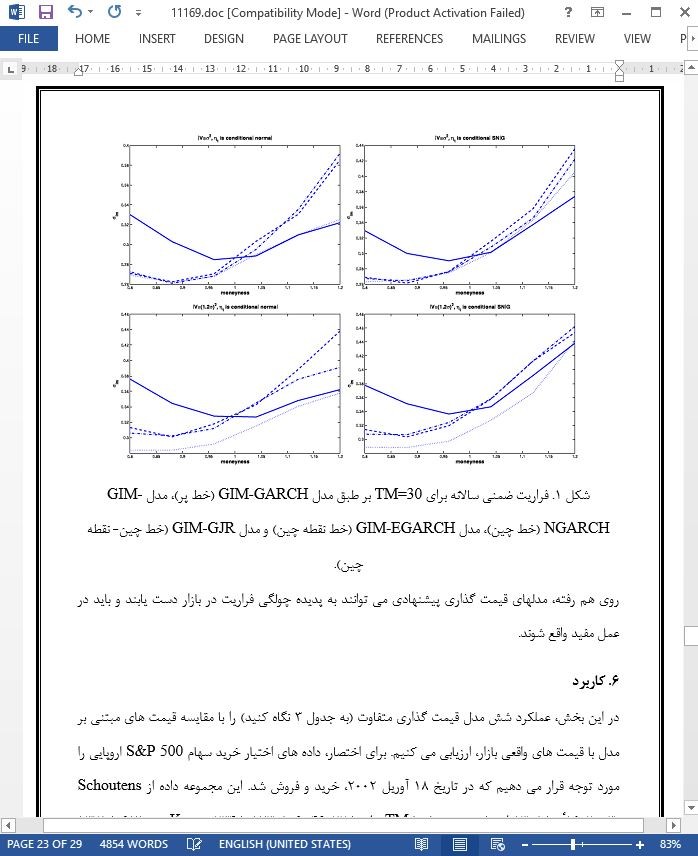

چکیده فرض کنید St فرایند قیمت سهام و Bt فرایند قیمت اوراق قرضه با نرخ بهره بدون ریسک دائماًترکیب شده ثابت است، که هر دو برروی یک فضای احتمال مناسب P تعریف شده اند. فرض کنیدyt = log(St/St−1). به طور کلی yt را می توان به میانگین شرطی به علاوه نویزبا مولفه های فراریت تجزیه نمود، اما St تنزیل شده، تحت فضای P، یک مارتینگل (افسار) محسوب نمی شود. طبق چارچوب عمومی، معیار بی تفاوت نسبت به ریسک Q را بدست می آوریم که طبق آن St تنزیل شده در این مقاله، یک مارتینگل محسوب می شود. با استفاده از این معیار، نشان می دهیم چگونه قیمت بی تفاوت نسبت به ریسک برای مشتقات را بدست می آوریم. در اینجا مثالهای ساده ای نظیرمدلهای قیمت گذاری NGARCH، EGARCH و GJR، مطرح شده است. مطالعه شبیه سازی نشان می دهد که این مدلهای قیمت گذاری می توانند چولگی فراریت فراریت های ضمنی در اختیار معامله اروپایی را بدست بیاورند. یک کاربرد کوچک، اهمیت روش قیمت گذاری مبتنی بر مدل پیشنهادی را روشن می کند.

1. مقدمه پس از کار اصلی Black و Scholes (1973)، و Merton (973) فعالیتهای تجاری در مورد مشتقات در بازارهای مالی سرتاسرجهان، رشد افنجاری داشته است. یکی از سئوالات بنیادی در مالیه، نحوه ارائه یک قیمت منصفانه برای مشتق است، که پرداختش، تکامل یک قیمت دارایی است که براساس آن مشتق نوشته شده است. Black و Scholes (1973) ابتدا اختیار معامله را مطابق اصل عدم وجود آربیتراژ به طور منصفانه ارزشگذاری کردند. روش ارزشگذاری آنها متکی بر فرضیه بازار کارا است، که طبق آن یک معیار احتمال بی تفاوت نسبت به ریسک وجود دارد به گونه ای که قیمت دارایی تنزیل شده، یک مارتینگل است و سپس قیمت منصفانه مشتق، ارزش تنزیل شده مورد انتظارپرداخت آتی اش طبق این معیار می باشد. به ویژه، زمانی که بازار ناقص است، آنگاه معیار بی تفاوت نسبت به ریسک منحصر به فرد نیست. برای بحث های بیشتر راجع به اصل عدم وجود آربیتراژ، به Harrison و Kreps (1979) و Harrison و Pliska (1981) رجوع می کنیم.

7. ملاحظات پایانی در این مقاله، یک معیار Esscher بی تفاوت نسبت به ریسک برای بازده دارایی می سازیم که می تواند به میانگین شرطی به علاوه نویزبا مولفه های فراریت متغیر بر حسب زمان بر طبق معیار احتمال فیزیکی P تجزیه شود. با استفاده از این معیار بی تفاوت نسبت به ریسک، 6 روش قیمت گذاری مبتنی بر مدل از نوع ARCH برای ارزشگذاری مشتقات پیشنهاد شده است. مطالعات شبیه سازی نشان می دهد که مدلهای قیمت گذاری پیشنهادی می توانند به چولگی فراریت فراریت های ضمنی در اختیار معامله اروپایی دست یابند. یک کاربرد کوچک در مورد اختیار معامله S&P500، اهمیت روش قیمت گذاری مبتنی بر مدل پیشنهادی با نوآوریهای غیر نرمال را روشن می کند. |

| بخشی از مقاله انگلیسی |

|

Abstract Assume that St is a stock price process and Bt is a bond price process with a constant continuously compounded risk-free interest rate, where both are defined on an appropriate probability space P. Let yt = log(St/St−1). yt can be generally decomposed into a conditional mean plus a noise with volatility components, but the discounted St is not a martingale under P. Under a general framework, we obtain a risk-neutralized measure Q under which the discounted St is a martingale in this paper. Using this measure, we show how to derive the risk neutralized price for the derivatives. Special examples, such as NGARCH, EGARCH and GJR pricing models, are given. Simulation study reveals that these pricing models can capture the ‘‘volatility skew’’ of implied volatilities in the European option. A small application highlights the importance of our model-based pricing procedure.

1. Introduction After the seminal work of Black and Scholes (1973) and Merton (1973), there has been explosive growth in the trading activities on derivatives in the worldwide financial markets. A fundamental question in finance is how we give a fair price for the derivative, whose payoff is on the evolution of an asset price upon which the derivative is written. Black and Scholes (1973) first fairly valued the option according to the principle of ‘‘the absence of arbitrage’’. Their valuation method relies on ‘‘efficient market hypothesis’’, under which there exists a risk-neutralized probability measure such that the discounted asset price is a martingale, and then a fair price of the derivative is the expected discounted value of its future payoff under this measure. Particularly, the risk-neutralized measure is not unique when the market is incomplete. For more discussions on the principle of ‘‘the absence of arbitrage’’, we refer to Harrison and Kreps (1979) and Harrison and Pliska (1981).

7. Concluding remarks In this paper, we construct a risk-neutralized Esscher measure for the asset return which can be decomposed into the conditional mean plus a noise with time-varying volatility components under a physical probability measure P. Using this risk-neutralized measure, six ARCH-type model-based pricing procedures are proposed to value the derivatives. Simulation studies show that our pricing models can capture the ‘‘volatility skew’’ of implied volatilities in the European option. A small application to the S&P 500 option highlights the importance of our model-based pricing procedure with non-normal innovations. As the empirical studies suggested, the performance of our pricing procedure varies in terms of IV, TM, and the distribution of innovation. Hence, two promising directions for future study are (i) choosing an ‘‘optimal’’ IV by the range of TM in some sense, and (ii) estimating the distribution of innovation non-parametrically. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

قیمت گذاری مبتنی بر مدل برای مشتقات مالی |

| عنوان انگلیسی مقاله: |

Model-based pricing for financial derivatives |

|

|

|