این مقاله انگلیسی ISI در نشریه الزویر در 7 صفحه در سال 2016 منتشر شده و ترجمه آن 19 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

عملکرد مدل های هیبرید در ارزیابی ریسک نکول |

| عنوان انگلیسی مقاله: |

The performance of hybrid models in the assessment of default risk |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | |

| سال انتشار | 2016 |

| تعداد صفحات مقاله انگلیسی | 7 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | اقتصاد |

| گرایش های مرتبط با این مقاله | اقتصاد پولی ، اقتصاد مالی |

| چاپ شده در مجله (ژورنال) | مدل سازی اقتصادی – Economic Modelling |

| کلمات کلیدی | ریسک نکول، مدل های ساختاری، مدل های غیر ساختاری، مدل ترکیبی، مدل پروبیت، احتمال نکول |

| کلمات کلیدی انگلیسی | Default risk – Structural models – Non-structural model – Hybrid model – Probit model – Default probability |

| ارائه شده از دانشگاه | فرانسه |

| نمایه (index) | scopus – master journals – JCR |

| نویسندگان | Mondher Bellalah – Sami Zouari – Olivier Levyne |

| شناسه شاپا یا ISSN | 0264-9993 |

| شناسه دیجیتال – doi | https://doi.org/10.1016/j.econmod.2014.10.051 |

| ایمپکت فاکتور(IF) مجله | 2.621 در سال 2019 |

| شاخص H_index مجله | 68 در سال 2020 |

| شاخص SJR مجله | 0.972 در سال 2019 |

| شاخص Q یا Quartile (چارک) | Q2 در سال 2019 |

| بیس | نیست ☓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | ندارد ☓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 11389 |

| لینک مقاله در سایت مرجع | لینک این مقاله در سایت Elsevier |

| نشریه | الزویر – Elsevier |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 19 صفحه با فونت 14 B Nazanin |

| ترجمه عناوین تصاویر و جداول | ترجمه شده است ✓ |

| ترجمه متون داخل تصاویر | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه شده است ✓ |

| ترجمه ضمیمه | ندارد ☓ |

| ترجمه پاورقی | ترجمه نشده است ☓ |

| درج تصاویر در فایل ترجمه | درج شده است ✓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | به صورت عکس درج شده است ✓ |

| منابع داخل متن | ترجمه شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

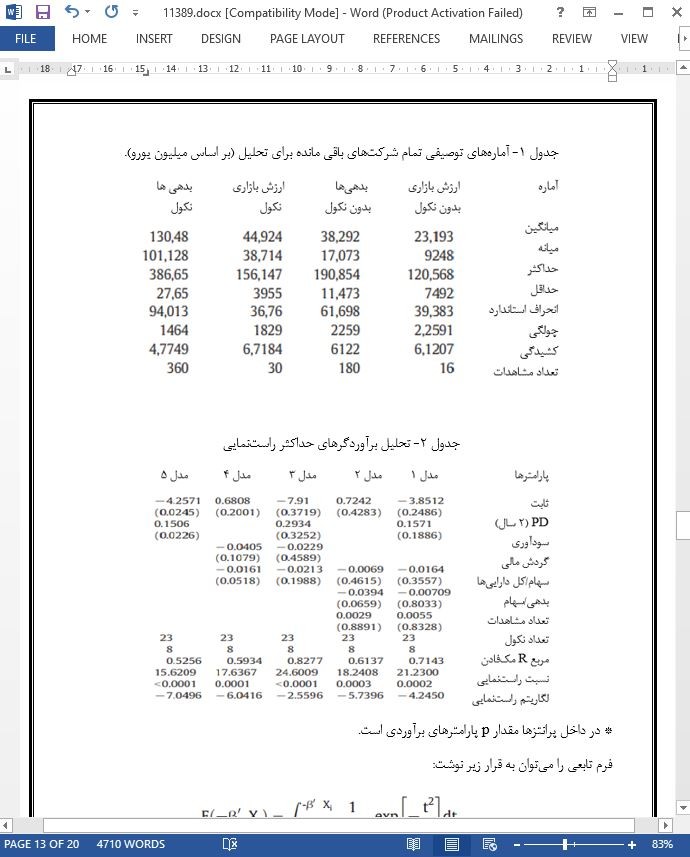

چکیده 1. مقدمه 2. مدل های اصلی برای ارزیابی ریسک نکول 2.1. مدل های غیر ساختاری 2.2. مدل های ساختاری 3. برآورد احتمالات نکول با مدل ساختاری: استفاده از مدل تودلا و یانگ (2005) 3.1. توضیحات مدل 3.2. داده ها 3.3. نتایج برآورد 4. مدل هیبرید 4.1. روش شناسی 4.2. انتخاب متغیر 4.3. نتایج برآورد 5. نتیجه گیری |

| بخشی از ترجمه |

|

چکیده این مقاله تجزیه و تحلیل بنیادی و تجزیه و تحلیل ادعای مشروط را در یک مدل ترکیبی از اندازه گیری ریسک اعتباری ترکیب می کند. پایگاه داده ما متشکل از شرکت های فرانسوی ذکر شده در بورس اوراق بهادار پاریس (یورونکست پاریس) است. هدف ما ارزیابی این موضوع است که چگونه ترکیبی از ارزیابی های مستمر ارائه شده توسط بازار و ارزش های به دست آمده از صورت های مالی توانایی ما برای پیش بینی احتمال نکول را بهبود می-بخشند. در مرحله اول، احتمال نکول با استفاده از هر دو روش به طور جداگانه برآورد شده است، و پس از آن، احتمال نکول مدل ساختاری در هر نقطه در زمان در مدل غیر ساختاری به عنوان یک متغیر توضیحی اضافی یکپارچه شده است. اعمال مدل ترکیبی اجازه می دهد تا احتمال نکول به طور مداوم با یکپارچه سازی اطلاعات بازار از طریق احتمالات نکول استخراج شده از مدل ساختاری به روز شود. نتایج ما نشان می دهد که احتمالات نکول استخراج شده از مدل ساختاری به تبیین ریسک نکول زمانی که در یک مدل ترکیبی با متغیرهای حسابداری وارد می شود کمک قابل توجهی می کند.

1. مقدمه ریسک اعتباری اشاره به ریسک ناشی از تغییرات پیش بینی نشده در کیفیت اعتبار طرف مقابل و یا صادر کننده دارد و کمّی سازی آن یکی از مرزهای مهم در امور مالی مدرن است. اعتبار یک وام گیرنده بالقوه تصمیم وام دهی و گسترش اعتباری را تحت تاثیر قرار می دهد، زیرا نامشخص است که آیا شرکت قادر به انجام تعهد خود خواهد بود یا نه. اندازه گیری ریسک اعتباری بستگی به احتمال نکول یک شرکت برای دیدار با تعهد مورد نیاز و یا قراردادی خود و به آنچه که اگر نکول رخ دهد از دست خواهد رفت دارد. هنگامی که تعداد زیاد شرکت هایی را که اوراق بهادار با درآمد ثابت را صادر می کنند و تعداد نسبتا کم نکول واقعی را در نظر می گیریم ممکن است نکول را به عنوان رویدادی نادر تلقی کنیم. با این حال، همه صادر کنندگان شرکت های بزرگ میزانی از احتمال مثبت نکول را دارند. مدل های اندازه گیری ریسک اعتباری بر برآورد احتمال نکول شرکت متمرکز شده اند، زیرا منبع اصلی عدم اطمینان در تصمیم وام دهی است. می توانیم بین دو طبقه بزرگ از مدل های ریسک اعتباری تمایز قائل شویم. اولین کلاس از مدل های سنتی تحلیل بنیادی، به نام مدل های غیر ساختاری را در نظر می گیرند. هدف این مدل ها که به مطالعه بیور (1966) و آلتمن (1968) بر می گردد پیدا کردن عوامل قابل توجه در ارزیابی ریسک اعتباری است. طبقه دوم، به نام مدل های ساختاری تجزیه و تحلیل ادعای احتمالی را در نظر می گیرد. این مدل ها به بلک و شولز (1973) و مرتون (1974) ارجاع دارند و بدهی های شرکت را به عنوان ادعای مشروط نسبت به دارایی های شرکت در نظر می گیرند.

5. نتیجه گیری نکول به بحران مالی جهانی بین المللی در 2007-2008 منجر شد. اندازه گیری ریسک اعتباری حوزه ای از علاقه زیاد و تازه برای دانشگاهیان و فعالان است. بانک ها باید نکول مشتریان خود را برآورد کنند. در این مقاله، ما به بررسی یک جزء اصلی از ریسک اعتباری، احتمال نکول با استفاده از یک روش بر اساس تودلا و یانگ (2005) می پردازیم. این روش به یک نمونه از شرکت های فرانسوی که سهام آنها در بورس اوراق بهادار پاریس معامله می-شود اعمال شده است. این مدل توانایی مدل های هیبریدی را برای محاسبه ریسک نکول شرکت های UK با بررسی اینکه ترکیب مدل های ساختاری و غیر ساختاری در یک مدل هیبرید معیار بهتری از ریسک نکول را نسبت به نتایج بدست آمده از مدل های ساختاری و غیر ساتاری سنتی که به صورت جداگانه تخمین شده شده باشند بدست می دهند بررسی کرده است. |

| بخشی از مقاله انگلیسی |

|

Abstract This paper combines fundamental analysis and contingent claim analysis into a hybrid model of credit risk measurement. Our database consists of French companies listed on the Paris Stock Exchange (Euronext Paris). Our objective is to assess how the combination of continuous assessments provided by the market and the values derived from financial statements improve our ability to forecast the default probability. During the first phase, the default probability is estimated using both methods separately, and subsequently, the default probability of the structural model is integrated at each point in time in the non-structural model as an additional explanatory variable. The appeal of the hybrid model allows the default probability to be continuously updated by integrating market information via the probabilities of default extracted from the structural model. Our results indicate that default probabilities extracted from the structural model contribute significantly in explaining default risk when included in a hybrid model with accounting variables.

1. Introduction Credit risk refers to the risk due to unpredicted changes in the credit quality of a counter party or issuer and its quantification is one of the major frontiers in modern finance. The creditworthiness of a potential borrower affects the lending decision and the credit spread, since it is uncertain whether the firm will be able to perform its obligation. Credit risk measurement depends on the likelihood of default of a firm to meet its required or contractual obligation and on what will be lost if default occurs. When we consider the large number of corporations issuing fixed income securities and the relatively small number of actual defaults might regard default as rare event. However, all corporate issuers have some positive probability of default. Models of credit risk measurement have focused on the estimation of the default probability of firms, since it is the main source of uncertainty in the lending decision. We may distinguish two large classes of credit risk models. The first class of traditional models assumes the fundamental analysis, called the non-structural models. The goal of these models that goes back to Beaver (1966) and Altman (1968) is to find significant factors in assessing the credit risk. The second class, called structural models assumes the contingency claim analysis. The models refer to Black and Scholes (1973) and Merton (1974) and assume corporate liabilities as contingent claims on the assets of the firm.4

5. Conclusion Default led to the international global financial crisis in 2007–2008. Credit risk measurement is an area of great and renewed interest for both academicians and practitioners. Banks have to estimate defaults of their clients. In this paper, we investigate a major component of credit risk, the probability of default using a methodology in the spirit of Tudela and Young (2005). The methodology is applied to a sample of French companies whose shares are traded on the Stock Exchange Paris. This model has investigated the ability of hybrid models to calculate the default risk of UK companies by verifying whether combining the structural and the non-structural models into a hybrid model yields a better measure of the default risk than those obtained from structural and traditional non-structural models estimated separately. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

عملکرد مدل های هیبرید در ارزیابی ریسک نکول |

| عنوان انگلیسی مقاله: |

The performance of hybrid models in the assessment of default risk |

|

|

|