این مقاله انگلیسی ISI در نشریه ساینس دایرکت (الزویر) در 15 صفحه در سال 2015 منتشر شده و ترجمه آن 26 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

تاثیر فشار بازار سهام بر مبادله بین مزایای مالیاتی شرکت ها و سهامداران |

| عنوان انگلیسی مقاله: |

The effect of stock market pressure on the tradeoff between corporate and shareholders’ tax benefits |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | pdf و ورد تایپ شده با قابلیت ویرایش |

| سال انتشار | 2015 |

| تعداد صفحات مقاله انگلیسی | 15 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | اقتصاد و حسابداری |

| گرایش های مرتبط با این مقاله | حسابداری مالی، اقتصاد مالی و اقتصاد پولی |

| چاپ شده در مجله (ژورنال) | مجله تحقیقات حسابداری چینی – China Journal of Accounting Research |

| کلمات کلیدی | برنامه ریزی مالیات شرکت، فشار بازار سهام ،هزینه گزارشگری مالی، مزایای مالیات سهامداران، پایداری سود |

| کلمات کلیدی انگلیسی | Corporate tax planning – Shareholder tax benefits – Stock market pressure – Financial reporting costs – Earnings persistence |

| ارائه شده از دانشگاه | گروه حسابداری، کالج بازرگانی، دانشگاه ملی چنگچی، تایوان |

| نمایه (index) | Scopus – Master journals – DOAJ |

| نویسندگان | Ming-Chin Chen |

| شناسه شاپا یا ISSN | ISSN 1755-3091 |

| شناسه دیجیتال – doi | https://doi.org/10.1016/j.cjar.2014.12.001 |

| ایمپکت فاکتور(IF) مجله | 1.657 در سال 2019 |

| شاخص H_index مجله | 9 در سال 2020 |

| شاخص SJR مجله | 0.358 در سال 2019 |

| شاخص Q یا Quartile (چارک) | Q3 در سال 2019 |

| بیس | است ✓ |

| مدل مفهومی | دارد ✓ |

| پرسشنامه | ندارد ☓ |

| متغیر | دارد ✓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 10653 |

| لینک مقاله در سایت مرجع | لینک این مقاله در نشریه Elsevier |

| نشریه الزویر |  |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 26 صفحه با فونت 14 B Nazanin |

| ترجمه عناوین جداول | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه نشده است ☓ |

| ترجمه پاورقی | ترجمه نشده است ☓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | به صورت عکس درج شده است ✓ |

| منابع داخل متن | به صورت انگلیسی درج شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده |

| بخشی از ترجمه |

|

چکیده دولت تایوان به شرکت هایی که در پروژه های واجد شرایط در صنایع فناوری پیشرفته نوظهور سرمایه گذاری می-کنند، دو مشوق مالیاتی انحصاری متقابل – معافیت مالیاتی 5 ساله شرکت یا اعتبارات مالیاتی سرمایه گذاری سهام دار – را پیشنهاد می دهد. این مطالعه بررسی می کند که آیا مدیران شرکت های بزرگ مزایای مالیاتی سهام دار را در برنامه ریزی مالیاتی شرکت لحاظ می کنند یا خیر. نتایح نشان می دهند که شرکت های بخش خصوصی نسبت به شرکت های دولتی (دارای مجوز) تمایل بیشتری به انتخاب اعتبارات مالیاتی سرمایه گذاری سهام داران مقدم بر مزایای مالیاتی شرکت دارند. شرکت های دولتی با ضرایب پاسخ درآمد نسبتا زیاد تمایل به انتخاب معافیت مالیاتی 5 ساله شرکت دارند، زیرا این امر پس از کسر مالیات گزارش شده درآمد را ارتقاء می دهد. علاوه برآن، در دوره 5 ساله انتخاب آن ها پیرو مشوق مالیاتی خاص، شرکت هایی که معافیت مالیاتی 5 ساله شرکت (مادر) را انتخاب می-کنند، نسبت به شرکت هایی که اعتبارات مالیاتی سرمایه گذاری سهام داران را انتخاب می کنند، به طور چشمگیری استمرار درآمد پایین تری را نشان می دهند. با درنظر گرفتن این موارد، این نتایج نشان می دهد که فشار بازار سهام اثر قابل توجهی بر انتخاب شرکت ها بین مزایای مالیاتی شرکت (مادر) و سهامداران دارا می باشد و آن انتخاب از مشوق های مالیاتی بر کیفیت درآمد آینده تاثیر خواهدداشت.

1- مقدمه به منظور ارتقاء پیشرفت های فناوری، دولت تایوان دو مشوق مالیاتی منحصر به فرد متقابل برای تهییج سرمایه-گذاری در صنایع فناوری پیشرفته واجد شرایط ارائه می دهد. شرکت هایی که در صنایع واجد شرایط سرمایه گذاری می کنند، می توانند معافیات 5 ساله از مالیات بر درآمد شرکت در درآمد حاصل از آن سرمایه گذاری ها را انتخاب کنند یا می توانند مشوق های مالیاتی را با اعطای اعتبارات مالیاتی سرمایه گذاری سهامداران تا سقف 20% (برای سهامداران شرکت) یا 10% (برای سهامداران فردی) میزان سرمایه گذاری واجدشرایط، به سهامداران خود انتقال دهند. از آن جایی که تنها یکی از دو مورد قابل انتخاب می باشد، انتخاب مشوق مالیاتی یک تصمیم برنامه ریزی مالیاتی بسیار مهم می باشد که آیا باید شرکت ها مزایای مالیاتی را در سطح شرکت حفظ کنند یا آن را به سهامداران منتقل کنند. در تایوان، زیان کلی بازده مالیات حاصل از این دو مشوق مالیاتی درطی دوره 1999–2005 حدودا US$3.6 billion (میلیارد دلار آمریکا) برآورد می شود. میزان مالیات پس انداز (صرفه جویی در مالیات) حاصل از این دو مشوق مالیاتی آن قدر چشمگیر است که انتخاب بین دو مورد عموما به عنوان مهم ترین تصمیمات برنامه ریزی مالیاتی گرفته شده توسط مدیران در کشور تایوان درنظر گرفته می شود.

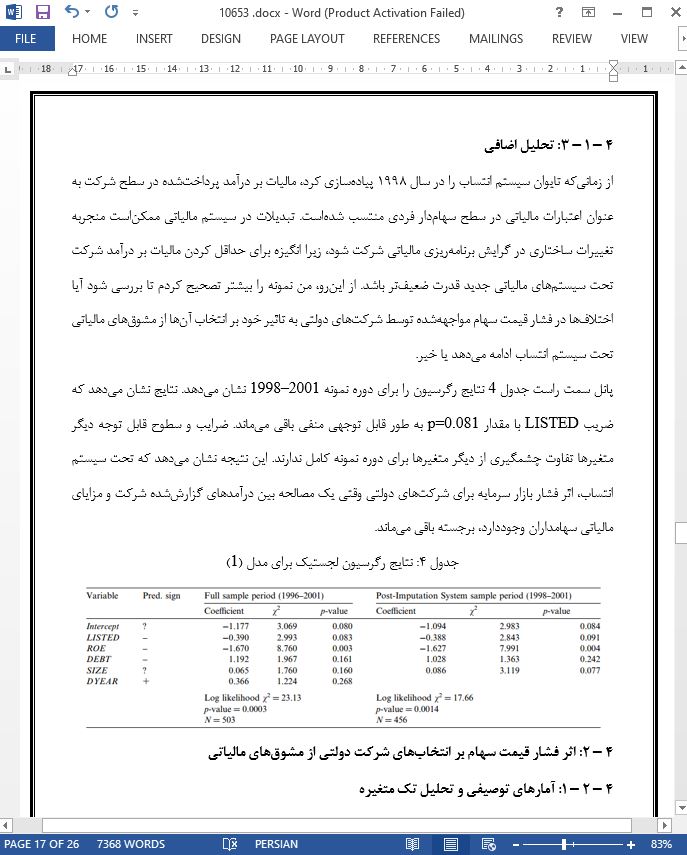

5- نتیجه گیری ها و محدودیت ها این مطالعه نقش فشار بازار سهام در مصالحه بین مزایای مالیاتی شرکت و سهام داران را بررسی می کند. بررسی مستقیم انتخاب مدیران شرکت از دو مشوق مالیاتی جایگزین منحصر به فرد نشان می دهد که شرکت های بخش خصوصی نسبت به شرکت های دولتی تمایل بیشتری به انتخاب اعتبارات مالیاتی سرمایه گذاری سهام داران را دارند و مقدم بر مزایای مالیاتی شرکت می باشد. شرکت های دولتی با ERCs بالا نسبت به شرکت های دولتی با ERCs پایین بیشتر تمایل به انتخاب معافیت مالیاتی 5 ساله شرکت دارند، زیرا این مشوق درآمدهای آن ها پس از کسر مالیات گزارش شده را ارتقاء می دهد. این مطالعه پیامدهای انواع مختلف از مشوق های مالیاتی در کیفیت گزارش مالی را بررسی کرد. نتایج نشان می دهند که در دوره 5 ساله پس از انتخاب آن ها از مشوق های مالیاتی، شرکت-هایی که معافیت مالیاتی 5 ساله شرکت را انتخاب می کنند، نسبت به شرکت هایی که اعتبارات مالیاتی سرمایه-گذاری سهام داران را انتخاب می کنند، به طور چشمگیری استمرار درآمد پایین تری را نشان می دهند. نتایج نشان می دهد که فشار بازار سهام یک اثر چشمگیر بر انتخاب شرکت از مشوق های مالیاتی دارد و آن انتخاب از مشوق-های مالیاتی بر کیفیت درآمدهای آینده تاثیر می گذارد، زیرا موکل از استمرار درآمد می باشد. |

| بخشی از مقاله انگلیسی |

|

Abstract The Taiwanese government offers firms that invest in qualified projects in emerging high-tech industries two mutually exclusive tax incentives—a corporate 5-year tax exemption or shareholder investment tax credits. This study examines whether corporate managers take shareholder tax benefits into account in their corporate tax planning. The results show that privately held firms are more likely than listed firms to choose shareholder investment tax credits and forego corporate tax benefits. Listed firms with relatively high earnings response coefficients tend to choose a corporate 5-year tax exemption, as it can enhance reported after-tax earnings. Further, in the 5-year period following their choice of a particular tax incentive, firms choosing a corporate 5-year tax exemption exhibit significantly lower earnings persistence than those choosing shareholder investment tax credits. Taken together, these results suggest that stock market pressure has a significant effect on firms’ choices between corporate and shareholder tax benefits, and that the choice of tax incentives has an effect on future earnings quality.

1- Introduction To promote technological advancement, the Taiwanese government provides two mutually exclusive tax incentives to stimulate investment in qualified high-tech industries.1 Companies that invest in the qualified industries can select either a 5-year exemption from corporate income tax on income derived from those investments or they can pass the tax incentive to their shareholders by granting shareholders investment tax credits of up to 20% (for corporate shareholders) or 10% (for individual shareholders) of the qualified investment amount.2 As only one of the two alternatives can be selected, the choice of tax incentive is an important tax planning decision as to whether firms should keep the tax benefit at the corporate level or pass it to their shareholders. In Taiwan, the overall tax revenue losses resulting from these two tax incentives during the 1999–2005 period amounted to about US$3.6 billion.3 The magnitude of the tax-savings from the two tax incentives is so significant that the choice between the two alternatives is generally regarded as one of the most important tax planning decisions made by managers in Taiwan.

5- Conclusions and limitations This study investigates the role of stock market pressure in the trade-off between corporate and shareholder tax benefits. The direct examination of firm managers’ choice of two mutually exclusive alternative tax incentives indicates that privately held firms are more likely than listed firms to choose shareholder investment tax credits and forego corporate tax benefits. Listed firms with high ERCs are more likely than listed firms with low ERCs to choose a corporate 5-year tax exemption, as it can enhance reported after-tax earnings. This study further examines the consequences of different types of tax incentives on financial reporting quality. The results show that in the 5-year period following their choice of tax incentives, firms choosing a corporate 5-year tax exemption exhibit significantly lower earnings persistence than those choosing shareholder investment tax credits. The results suggest that stock market pressure has a significant effect on firms’ choice of tax incentive and that the choice of tax incentive affects future earnings quality, as proxied by earnings persistence. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

تاثیر فشار بازار سهام بر مبادله بین مزایای مالیاتی شرکت ها و سهامداران |

| عنوان انگلیسی مقاله: |

The effect of stock market pressure on the tradeoff between corporate and shareholders’ tax benefits |

|

|

|