این مقاله انگلیسی ISI در نشریه AAAJournals در 53 صفحه در سال 2017 منتشر شده و ترجمه آن 47 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

بسامد گزارشگری مالی بانک ها و کیفیت سرمایه ها |

| عنوان انگلیسی مقاله: |

Banks’ Financial Reporting Frequency and Asset Quality |

|

|

|

| مشخصات مقاله انگلیسی (PDF) | |

| سال انتشار مقاله | 2017 |

| تعداد صفحات مقاله انگلیسی | 53 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | حسابداری و مدیریت |

| گرایش های مرتبط با این مقاله | حسابداری مالی و بانکداری |

| کلمات کلیدی | فرکانس گزارشگری مالی، بانکداری، مقررات، کیفیت دارایی ها، وام دهی |

| کلمات کلیدی انگلیسی | financial reporting frequency – banking – regulation – asset quality – lending |

| ارائه شده از دانشگاه | دانشکده کسب و کار لندن |

| نویسندگان | Karthik Balakrishnan، Aytekin Ertan |

| شناسه دیجیتال – doi | https://doi.org/10.2308/accr-51936 |

| بیس | است ✓ |

| مدل مفهومی | دارد ✓ |

| پرسشنامه | ندارد ☓ |

| متغیر | دارد ✓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 9991 |

| لینک مقاله در سایت مرجع | لینک این مقاله در نشریه AAAJournals |

| نشریه AAAJournals |  |

| مشخصات و وضعیت ترجمه فارسی این مقاله (Word) | |

| وضعیت ترجمه | انجام شده و آماده دانلود در فایل ورد و PDF |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 47 صفحه (شامل 4 صفحه رفرنس انگلیسی) با فونت 14 B Nazanin |

| ترجمه عناوین جداول | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه شده است ✓ |

| ترجمه پاورقی | ترجمه نشده است ☓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| منابع داخل متن | به صورت انگلیسی درج شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده مقدمه پیشینه و تدوین فرضیات تاثیرات واقعی فرکانس گزارشگری بانک محیط گزارشگری در اروپا و قوانین شفافیت قوانین شفافیت گزارشگری فصلی الزامی در ژاپن و سنگاپور طرح تحقیق ارزیابی متغیرهای برآیند بانک مدل برآورد تجربی مدل مقطعی طرح تفاوت در تفاوت اطلاعات و آمار خلاصه نتایج فرکانس گزارشگری و کیفیت پورتفولیوی وام آزمونهای رابطه مقطعی شوکهای نظارتی واکنش تأمین کنندگان سرمایه تجزیه و تحلیلهای بیشتر نتیجه گیری منابع |

| بخشی از ترجمه |

|

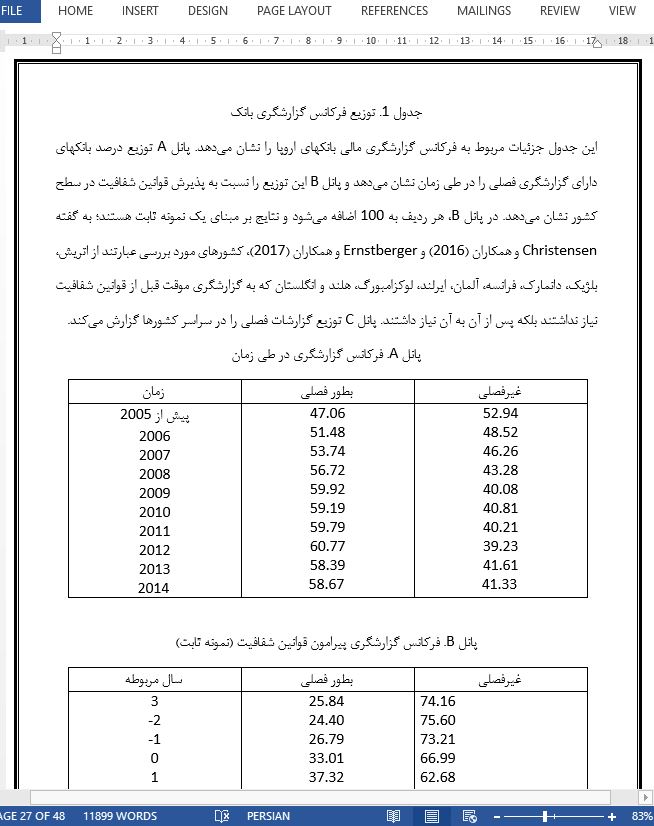

چکیده ما تأثیر فرکانس گزارشگری بانکها را از سال 2000 تا 2014 مورد بررسی قرار میدهیم و در مییابیم که گزارشگری فصلی، کیفیت پورتفولیوی وام آنها را افزایش میدهد. بانکهای نمونه پس از تغییر روند افشای مالی بطور فصلی ، کاهش نسبی حدوداً 11 درصد را در وامهای معوق خود تجربه میکنند. هماهنگ با انضباط بازار که شیوههای وام دهی را ارتقا میدهد، این نتایج در رژیمهایی با بیمههای ضعیف سپرده گذاران و نظارت خارجی و برای کسانی که در بازارهای سرمایۀ قویتری هستند، مستدلتر است. ما همچنین مشاهده میکنیم که بانکهایی که اطلاعات مالی را بطور فصلی ارائه میدهند، نرخهای بهره سپرده پایینتر و گسترش تبادل افول اعتبار را تجربه میکنند. در مجموع، یافتههای ما نشان میدهند که گزارشگری فصلی، ریسک پذیری بانکها را کاهش میدهد.

نتیجه گیری ما شواهدی را گزارش میکنیم که حاکی از مرتبط بودن فرکانس گزارشگری بیشتر با بهبود پورتفولیوهای وام است که با نظارت از طریق افزایش نظم بازار سرمایه هماهنگی دارد. به لحاظ اقتصادی، یک بانک متوسط در نمونه اروپایی ما کاهش نسبی 11 درصد را در پورتفولیوی وام معوق پس از روی آوردن به گزارشگری فصلی تجربه میکند. نتایج ما همچنین نشان میدهند که بانکهایی که گزارشات مالی خود را بطور مکرر منتشر میکنند نرخ بهره سپرده پایینتر و اسپریدهای مبادله نکول اعتبار کوچکتری را تجربه میکنند که با واکنش مثبت نسبت به افزایش افشاگری توسط سپرده گذاران و بستانکاران هماهنگی دارد. در کل، ما شواهدی را در مورد تأثیر فرکانس گزارشگری حسابداری بر رفتار بانک فراهم میآوریم. |

| بخشی از مقاله انگلیسی |

|

Abstract We examine the effects of banks’ financial reporting frequency from 2000 to 2014 and find that quarterly reporting improves their loan portfolio quality. Sample banks experience a relative decrease of about 11 percent in their nonperforming loans after switching to quarterly financial disclosures. Consistent with market discipline enhancing lending practices, these results are stronger in regimes with weaker depositor insurance and external monitoring, and in those with stronger capital markets. We also find that banks that provide quarterly financial information experience lower deposit interest rates and credit default swap spreads. Collectively, our findings suggest that quarterly reporting reduces banks’ risk-taking.

CONCLUSION We report evidence that greater reporting frequency is associated with improvements in loan portfolios consistent with monitoring via enhanced capital market discipline. Economically, the average bank in our European sample experiences an 11 percent relative decrease in its nonperforming loan portfolio after switching to quarterly reporting. Our results also indicate that banks with more frequently disseminated financial reports experience lower deposit interest rates and smaller credit default swap spreads, consistent with a positive reaction to increased disclosure by depositors and creditors. Collectively, we provide evidence on the effects of accounting reporting frequency on bank behavior. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

بسامد گزارشگری مالی بانک ها و کیفیت سرمایه ها |

| عنوان انگلیسی مقاله: |

Banks’ Financial Reporting Frequency and Asset Quality |

|

|

|