این مقاله انگلیسی ISI در نشریه ساینس دایرکت (الزویر) در 12 صفحه در سال 2018 منتشر شده و ترجمه آن 27 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

انحرافات مالیات و قیمت گذاری صدور اوراق قرضه |

| عنوان انگلیسی مقاله: |

Tax distortions and bond issue pricing |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | pdf و ورد تایپ شده با قابلیت ویرایش |

| سال انتشار | 2018 |

| تعداد صفحات مقاله انگلیسی | 12 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | اقتصاد و حسابداری |

| گرایش های مرتبط با این مقاله | حسابداری مالی، حسابداری مالیاتی و اقتصاد مالی |

| چاپ شده در مجله (ژورنال) | مجله اقتصاد مالی – Journal of Financial Economics |

| کلمات کلیدی | معافیت مالیاتی، شهری، اوراق قرضه، انحرافات مالیـاتی، آربیتراژ مالیاتی، کوپن، قیمت صدور یا اعلامی |

| کلمات کلیدی انگلیسی | Municipal – Bonds – Tax exempt – Tax distortions – Tax arbitrage – Coupon – Issue price |

| ارائه شده از دانشگاه | دانشگاه متدیست جنوبی، دانشکده بازرگانی کاکس، ایالات متحده آمریکا |

| نمایه (index) | Scopus – Master journals – JCR |

| نویسندگان | Mattia Landoni |

| شناسه شاپا یا ISSN | ISSN 0304-405X |

| شناسه دیجیتال – doi | https://doi.org/10.1016/j.jfineco.2018.05.005 |

| ایمپکت فاکتور(IF) مجله | 5.037 در سال 2019 |

| شاخص H_index مجله | 223 در سال 2020 |

| شاخص SJR مجله | 13.636 در سال 2019 |

| شاخص Q یا Quartile (چارک) | Q1 در سال 2019 |

| بیس | نیست ☓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | ندارد ☓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 10462 |

| لینک مقاله در سایت مرجع | لینک این مقاله در نشریه Elsevier |

| نشریه الزویر |  |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 27 صفحه با فونت 14 B Nazanin |

| ترجمه عناوین تصاویر و جداول | ترجمه شده است ✓ |

| ترجمه متون داخل تصاویر | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه شده است ✓ |

| ترجمه پاورقی | ترجمه نشده است ☓ |

| درج تصاویر در فایل ترجمه | درج شده است ✓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| منابع داخل متن | درج نشده است ☓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده |

| بخشی از ترجمه |

|

چکیده اوراق قرضه با صرف صدور اصلی (OIP) در بازار معاف از مالیات ایالات متحده معمول هستند اما در بازار مشمول مالیات بسیار نادر می باشند. یارانه مالیاتی به توضیح این اختلاف کمک می کند. برخلاف اوراق قرضه صادر شده به ارزش اسمی و یا با تخفیف، قیمت اوراق قرضه OIP می تواند سقوط کرده و در عین حال بالاتر از ارزش اسمی باقی بماند که به خریداران بازار ثانویه کوپن معاف از مالیات بیشتر و سود تخفیف بازار مشمول مالیات کمتری می دهد. یارانه برای اوراق قرضه OIP مبین حقایق تجربی دیگری است که پیشتر اثبات شده اند. در یک کاربست کالیبراسیون، هزینه های مورد انتظار یارانه برای وزارت خزانه داری آمریکا حدود 1.7 میلیارد دلار در سال برآورد شده است.

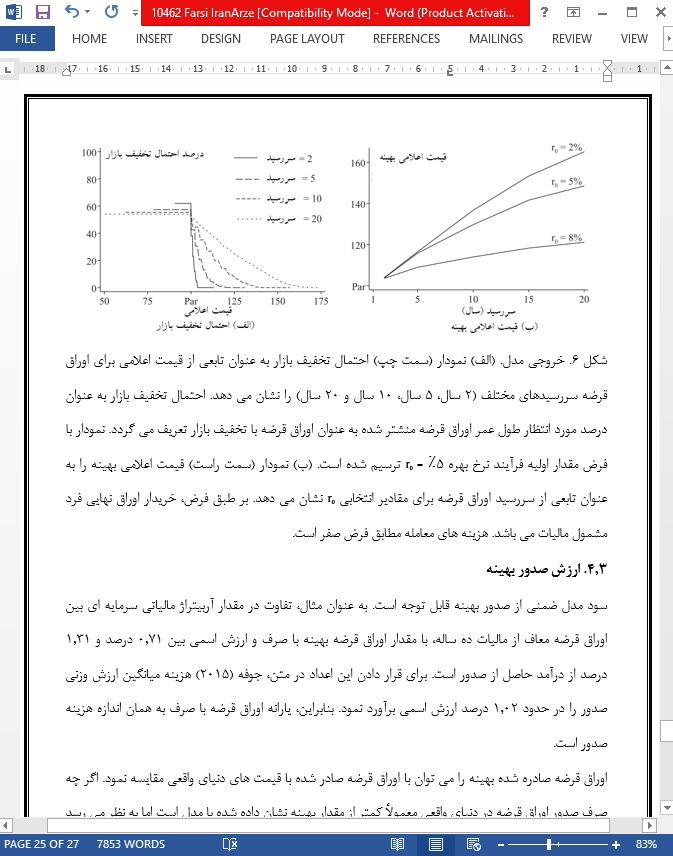

5- نتیجه گیری در این مقاله من نشان دادم که آربیتراژ مالیاتی پیامدهای مهمی برای صادر کنندگان اوراق قرضه معاف از مالیات دارد. ایالات آمریکا، شهرها، و سایر صادر کنندگان معاف از مالیات از این مشوق ها برای صدور اوراق قرضه با قیمتی بیش از ارزش اسمی برخوردارند که اوراق قرضه OIP خوانده می شوند. قانون مالیات به اوراق قرضه معاف از مالیات OIP یارانه می دهد: در مقایسه با اوراق قرضه صادر شده با ارزش اسمی و تخفیف، اوراق قرضه OIP به سرمایه گذاران بازار ثانویه درآمد کوپن معاف از مالیات بیشتر و سود تخفیف بازار مشمول مالیات کمتری می دهد. بخش اول این مقاله نشان می دهد که اوراق قرضه با صرف در بازار معاف از مالیات معمول هستند در حالی که در بازار مشمول مالیات نادر می باشند. تجزیه و تحلیل سایر حقایق گیج کننده و نامکشوف قبلی را درباره بازار اوراق قرضه معاف از مالیات آشکار می سازد. نخست، نرخ کوپن نوسان کمتری از بازده اوراق قرضه دارد. در ثانی، در میان اوراق قرضه معاف از مالیات غیرقابل بازخرید، اوراق قرضه بلندمدت با صرف بالاتری صادر می شوند. در سال 2015، متوسط اوراق قرضه ده ساله با قیمت 119 درصد ارزش اسمی صادر شد، که با متوسط 102 اوراق قرضه یک ساله قابل مقایسه است. در مقابل، اوراق قرضه مشمول مالیات (خزانه داری، شهری و شرکتی) بسیار به ندرت با صرف صادر می شوند. نرخ کوپن آن ها از بازده فعلی تبعیت نموده و در نتیجه قیمت اعلامی آن ها همیشه معادل ارزش اسمی یا نزدیک آن است. |

| بخشی از مقاله انگلیسی |

|

Abstract Original issue premium (OIP) bonds are the norm in the US tax-exempt market but very rare in the taxable market. A tax subsidy helps explain this disparity. Unlike bonds issued at par or discount, the price of OIP bonds can fall and yet remain above par, providing secondary market buyers with more tax-exempt coupon and less taxable market discount gain. The subsidy for OIP bonds explains additional, previously undocumented empirical facts. In a calibration exercise, the subsidy’s expected cost to the U.S. Treasury is estimated at $1.7 billion per year.

5- Conclusion In this paper I show that tax arbitrage has important implications for issuers of tax-exempt bonds. US states, cities, and other tax-exempt issuers have an incentive to issue bonds with a price well in excess of face value, known as OIP bonds. Tax law subsidizes OIP tax-exempt bonds: compared to bonds issued at par and discount, OIP bonds provide secondary market investors with more tax-exempt coupon income and fewer taxable market discount gains. The first part of the paper shows that premium bonds are the norm in the tax-exempt market, while they are rare in the taxable market. The analysis also uncovers other puzzling and previously undocumented facts about the tax-exempt bond market. First, coupon rates fluctuate less than bond yields. Second, among noncallable tax-exempt bonds, longer-term bonds are issued at higher premiums. In 2015, the average ten-year bond was issued at a price of 119 per cent of face value, compared to 102 for the average one-year bond. By contrast, taxable bonds (Treasury, municipal, and corporate) are very rarely issued at a premium. Their coupon rates track the current yields, and therefore their issue prices are always at or near par. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

انحرافات مالیات و قیمت گذاری صدور اوراق قرضه |

| عنوان انگلیسی مقاله: |

Tax distortions and bond issue pricing |

|

|

|