این مقاله انگلیسی ISI در نشریه الزویر در 17 صفحه در سال 2016 منتشر شده و ترجمه آن 37 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

سرمایه گذاری مدیریتی در صندوق های سرمایه گذاری مشترک: عوامل تعیین کننده و پیامد های عملکرد |

| عنوان انگلیسی مقاله: |

Managerial investment in mutual funds: Determinants and performance implications |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | |

| سال انتشار | 2016 |

| تعداد صفحات مقاله انگلیسی | 17 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | اقتصاد ، مدیریت |

| گرایش های مرتبط با این مقاله | اقتصاد مالی ، اقتصاد پولی ، مدیریت مالی |

| چاپ شده در مجله (ژورنال) | مجله اقتصاد و تجارت – Journal of Economics and Business |

| کلمات کلیدی | صندوق سرمایه گذاری مشترک، مالکیت مدیریتی، عملکرد صندوق، مدیریت تیم |

| کلمات کلیدی انگلیسی | Mutual funds – Managerial ownership – Fund performance – Team management |

| ارائه شده از دانشگاه | دانشگاه وسلیان، میدلتاون، سی تی، ایالات متحده آمریکا |

| نمایه (index) | scopus – master journals |

| نویسندگان | Abigail S. Hornstein – James Hounsell |

| شناسه شاپا یا ISSN | 0148-6195 |

| شناسه دیجیتال – doi | https://doi.org/10.1016/j.jeconbus.2016.05.002 |

| ایمپکت فاکتور(IF) مجله | 2.436 در سال 2019 |

| شاخص H_index مجله | 47 در سال 2020 |

| شاخص SJR مجله | 0.409 در سال 2019 |

| شاخص Q یا Quartile (چارک) | Q2 در سال 2019 |

| بیس | است ✓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | دارد ✓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 11214 |

| لینک مقاله در سایت مرجع | لینک این مقاله در سایت Elsevier |

| نشریه | الزویر – Elsevier |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 37 (1 صفحه رفرنس انگلیسی) صفحه با فونت 14 B Nazanin |

| ترجمه عناوین تصاویر و جداول | ترجمه شده است ✓ |

| ترجمه متون داخل تصاویر | ندارد ☓ |

| ترجمه متون داخل جداول | ترجمه شده است ✓ |

| ترجمه ضمیمه | ترجمه نشده است ☓ |

| ترجمه پاورقی | ترجمه نشده است ☓ |

| درج تصاویر در فایل ترجمه | ندارد ☓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | به صورت عکس درج شده است ✓ |

| منابع داخل متن | ترجمه شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده 1. مقدمه 2. داده ها 2.1. مالکیت مدیریتی 2.2. عملکرد صندوق 2.3. متغیرهای مستقل 3. عوامل موثر بر سرمایه گذاری های مدیریتی 3.1. نتایج OLS 3.2. برآورد توبیت 4. تاثیر مالکیت مدیریتی بر عملکرد 4.1. مدل 4.2. نتایج پایه 4.3. توضیحات جایگزین 4.4. تغییرات در سطوح مالکیت مدیریتی 4.5. نوع صندوق 4.6. برآورد پانل پویا 5. نتیجه گیری |

| بخشی از ترجمه |

|

چکیده ما عوامل تعیین کننده سرمایه گذاری مدیریتی در صندوق های سرمایه گذاری مشترک و اثرات متعاقب این سرمایه گذاری ها را بر روی عملکرد صندوق بررسی می کنیم. با استفاده از داده های پانل نشان می دهیم که میزان سرمایه گذاری در صندوق ها، بر خلاف این فرض رایج که داده های مقطعی نماینده هستند در طول زمان نوسان می کنند. سرمایه گذاری های مدیریتی منعکس کننده ملاحظات پرتفوی شخصی هستند در حالی که همچنین سیگنال دهنده هم راستایی انگیزه با سرمایه گذاران هستند. تاثیر سرمایه گذاری مدیریتی بر عملکرد با اینکه آیا صندوق در مدیریت انفرادی است یا تیمی متفاوت است. عملکرد صندوق زمانی که مدیران سرمایه گذاری بیشتری می کنند برای صندوق با مدیریت انفرادی بالاتر و برای صندوق با مدیریت تیمی پایین تر است. این نتایج با دید بیشتر مدیران انفرادی، و بازده سرمایه گذاری کمتر افراطی صندوق های با مدیریت تیمی سازگار است. نتایج ما نشان می دهد که سرمایه گذاران ممکن است از تمام سیگنال های مدیریتی هم راستایی انگیزه منتفع نشوند چرا که سرمایه گذاری های مدیریتی همچنین منعکس کننده ملاحظات پرتفوی شخصی نیز هستند.

1. مقدمه از ماه مارس سال 2005 SEC ملزم داشت که صندوق های مشترک به صورت سالانه سطح مالکیت پرتفوی مدیران را در صندوق های خودمدیریتی فاش کنند. سرمایه گذاری های مدیریتی ممکن است به طور مستقیم بر عملکرد صندوق از طریق هم راستایی انگیزه و یا نگرانی های حرفه ای تاثیر بگذارند، که منجر به کاهش در هزینه-های بنگاه می شود. وقتی SEC این شرط افشا را پیشنهاد کرد، برخی از مدیران صندوق استدلال کردند که این اطلاعات می تواند یک سیگنال غیر آموزنده نویزدار باشد که سرمایه گذاران ممکن است مشکلی را درک کرده باشند. اگر چه این افشا یک دهه پیش آغاز شد، مطالعات کمی تا به امروز درباره عوامل تعیین کننده مالکیت مدیریتی در صندوق های خود مدیریتی و همچنین رابطه های بعدی بین عملکرد صندوق های سرمایه گذاری مشترک و مالکیت مدیریتی وجود داشته است. مدیران ممکن است در صندوق های سرمایه گذاری خودمدیریتی سرمایه گذاری کنند تا همراستایی انگیزه با سهامداران را سیگنال دهی کنند و یا ترجیحات پرتفوی شخصی را به انجام رسانند. مالکیت مدیریتی در یک صندوق خود مدیریتی ممکن است به طور مستقیم عملکرد صندوق را تحت تاثیر قرار دهد اگر مدیرانی که سهم بیشتری دارند سرمایه گذاری بیشتری صورت دهند، که با کاهش هزینه های بنگاه سازگار است (به عنوان مثال، جنسن و مکلینگ، 1976؛ ماهونی، 2004). این دیدگاه حاکمیتی توسط SEC در سال 2004 در پیشنهاد و اجرای افشای مورد نیاز سرمایه گذاری های مدیریتی اعلام شد.

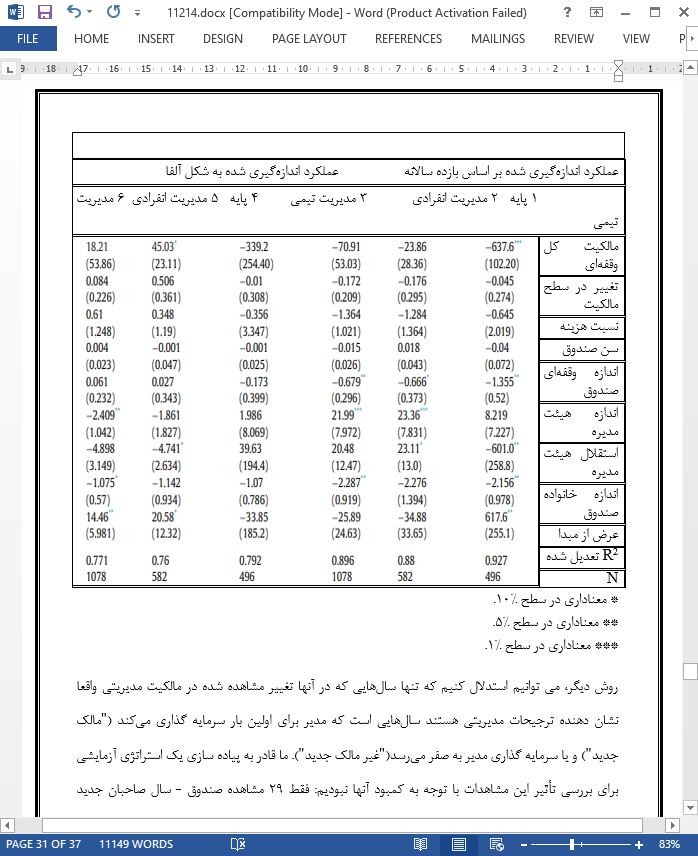

5. نتیجه گیری ما عوامل تعیین کننده سرمایه گذاری مدیریتی و پیامدهای عملکرد بعد از آن را با استفاده از داده های پانل بررسی کردیم. این تجزیه و تحلیل از داده های یک دوره زمانی استفاده کرد که مدیران از پیش می دانستند که سرمایه گذاری آنها مشاهده خواهد شد، و این ممکن است توضیح دهد که چرا نتایج ما هم مکمل و هم واگرا از نتایج مقالات قبلی است. عمدتا، در حالی که خورانا و همکاران (2007) نشان دادند که سرمایه گذاری مدیریتی منعکس کننده دغدغه های پرتفوی شخصی است دریافتیم که سرمایه گذاری مدیریتی همچنین هم راستایی انگیزه را نیز سیگنال می دهد، که سازگار با دیموک و همکاران (2011) است که استدلال می کنند که سرمایه گذاری-های مدیریتی به سادگی دارایی هایی در پرتفوی شخصی مدیر هستند. سپس، در حالی که خورانا و همکاران (2007) و ایوانز (2008) رابطه مثبتی را بین عملکرد صندوق و سرمایه گذاری مدیریتی پیدا می کنند، که سازگار با فرضیه هم راستایی انگیزه است، ما شواهدی پیدا کردیم که این رابطه به شدت به ساختار مدیریتی صندوق بستگی دارد. یعنی، صندوق های با مدیریت انفرادی و تیمی پاسخ بسیار متفاوتی به سرمایه گذاری های مدیریتی دارند، و اثر در صندوق های انفرادی مثبت و در صندوق های با مدیریت تیمی با توجه به قابلیت دید و پاسخگویی مدیران فردی منفی است. |

| بخشی از مقاله انگلیسی |

|

Abstract We examine the determinants of managerial investments in mutual funds and the subsequent impacts of these investments on fund performance. By using panel data we show that investment levels fluctuate within funds over time, contrary to the common assumption that cross-sectional data are representative. Managerial investments reflect personal portfolio considerations while also signaling incentive alignment with investors. The impact of managerial investment on performance varies by whether the fund is solo- or team-managed. Fund performance is higher for solo-managed funds and lower for team-managed funds when managers invest more. These results are consistent with the higher visibility of solo managers, and less extreme investment returns of team-managed funds. Our results suggest investors may not benefit from all managerial signals of incentive alignment as managerial investments also reflect personal portfolio considerations.

1. Introduction Since March 2005 the SEC has required that mutual funds disclose annually the level of portfolio managers’ ownership in self-managed funds. Managerial investments may directly affect a fund’s performance through incentive alignment or career concerns, leading to a reduction in agency costs.1 When the SEC proposed this disclosure requirement, some fund managers argued that this information would be a noisy, non-informative signal that investors might have difficulty understanding. Although these disclosures began a decade ago, there have been few studies to date of the determinants of managerial ownership in self-managed funds and also the subsequent relationship between mutual fund performance and managerial ownership. Managers may invest in self-managed funds to signal incentive alignment with shareholders or to fulfill personal portfolio preferences. Managerial ownership in a self-managed fund may directly affect the fund’s performance if managers with more skin in the game invest more astutely, consistent with a reduction in agency costs (e.g., Jensen & Meckling, 1976; Mahoney, 2004). This governance view was cited by the SEC in 2004 in proposing and implementing the required disclosure of managerial investments.

5. Conclusion We examine the determinants of managerial investments and subsequent performance consequences using panel data. This analysis uses data from a period when managers knew ex ante that their investments would be observed, and this may explain why our results both complement and diverge from the results of earlier papers. Chiefly, while Khorana et al. (2007) found managerial investments reflect personal portfolio concerns we find that managerial investments also signal incentive alignment, which is consistent with the Dimmock et al. (2011) argument that managerial investments are simply an asset within the manager’s personal portfolio. Next, while Khorana et al. (2007) and Evans (2008) found a positive relationship between fund performance and managerial investments, consistent with the incentive alignment hypothesis, we obtain evidence that this relationship depends critically upon the managerial structure of the fund. That is, solo and team managed funds respond very differently to managerial investments, with the effect positive at solo managed funds and negative at team managed funds due to the visibility and accountability of individual managers. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

سرمایه گذاری مدیریتی در صندوق های سرمایه گذاری مشترک: عوامل تعیین کننده و پیامد های عملکرد |

| عنوان انگلیسی مقاله: |

Managerial investment in mutual funds: Determinants and performance implications |

|

|

|