این مقاله انگلیسی ISI در نشریه ساینس دایرکت (الزویر) در 9 صفحه در سال 2016 منتشر شده و ترجمه آن 24 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

بررسی رابطه بین ریسک آشفتگی اصولی با بی هنجاری پیشرفت سرمایه گذاری |

| عنوان انگلیسی مقاله: |

Does systematic distress risk drive the investment growth anomaly? |

|

|

|

| مشخصات مقاله انگلیسی (PDF) | |

| سال انتشار | 2016 |

| تعداد صفحات مقاله انگلیسی | 9 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research Article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | حسابداری، علوم اقتصادی |

| گرایش های مرتبط با این مقاله | اقتصاد مالی و حسابداری مالی |

| چاپ شده در مجله (ژورنال) | بررسی فصلنامه اقتصاد و دارایی – The Quarterly Review of Economics and Finance |

| کلمات کلیدی | سرمایه گذاری ثابت (هنگفت)، ناهنجاری رشد سرمایه گذاری، ریسک درماندگیِ سیستماتیک، گسترش بازده پیش فرض |

| کلمات کلیدی انگلیسی | Capital investment – Investment growth anomaly – Systematic distress risk – Default yield spread |

| ارائه شده از دانشگاه | گروه مالی ، دانشکده دارایی و بانکی ، دانشگاه ملی علوم و فناوری Kaohsiung ، تایوان |

| نمایه (index) | Scopus – Master journals |

| نویسندگان | Xuan-Qi Su |

| شناسه شاپا یا ISSN | ISSN 1062-9769 |

| شناسه دیجیتال – doi | https://doi.org/10.1016/j.qref.2016.02.011 |

| ایمپکت فاکتور(IF) مجله | 1.195 در سال 2018 |

| شاخص H_index مجله | 44 در سال 2019 |

| شاخص SJR مجله | 0.486 در سال 2018 |

| شاخص Q یا Quartile (چارک) | Q2 در سال 2018 |

| بیس | نیست ☓ |

| مدل مفهومی | ندارد ☓ |

| پرسشنامه | ندارد ☓ |

| متغیر | دارد ✓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 9974 |

| لینک مقاله در سایت مرجع | لینک این مقاله در نشریه Elsevier |

| نشریه الزویر |  |

| مشخصات و وضعیت ترجمه فارسی این مقاله (Word) | |

| وضعیت ترجمه | انجام شده و آماده دانلود در فایل ورد و PDF |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 24 صفحه (شامل 1 صفحه رفرنس انگلیسی) با فونت 14 B Nazanin |

| ترجمه عناوین جداول | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه نشده است ☓ |

| ترجمه پاورقی | ترجمه نشده است ☓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | به صورت عکس درج شده است ✓ |

| منابع داخل متن | به صورت فارسی درج شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده |

| بخشی از ترجمه |

|

چکیده با گسترش تئوریِ منطقی کیو (Q), این مطالعه کمترین مواجه با خطر درماندگیِ سیستماتیک را در پدیده ی نابهنجاری رشد سرمایه گذاری توضیح می دهد که در آن سهام شرکت ها با رشد بیشتر در سرمایه گذاری ثابت, بازده سرمایه ی کمی را نشان می دهند. با استفاده از گسترش بازده پیش فرض بین BAA- و AAA- نرخ اوراق قرضه شرکت های سهامی, بعنوان یک پروکسی در عامل ریسک درماندگیِ سیستماتیک که باعث قیمت گذاری هسته اصلی می شود, نشان دادم شرکت های دارای سرمایه گذاری های ثابت و بالا (پایین) در معرض خطرپذیریِ سیستماتیکِ کمتری (بیشتری) قرار دارند و از این رو بازده مورد انتظار نیز کمتر (بیشتر) است. بسته به مدل محیط ها, عامل مورد استفاده در اینجا بمنظور ارزیابیِ خطرپذیریِ سیستماتیک 40-30 درصد از تاثیر رشد سرمایه را توضیح می دهد. بطورکلی, من محافظه کارانه نتیجه گیری کردم که قسمت مهمی از ناهنجاری های رشد سرمایه گذاری را میتوان بعنوان بازپرداخت (غرامت) در ریسک درماندگیِ سیستماتیک درنظر گرفت, حتی اگر مطالعات متعددی آن را نتیجه ی قیمت گذاری نادرست رفتاری توضیح دهند.

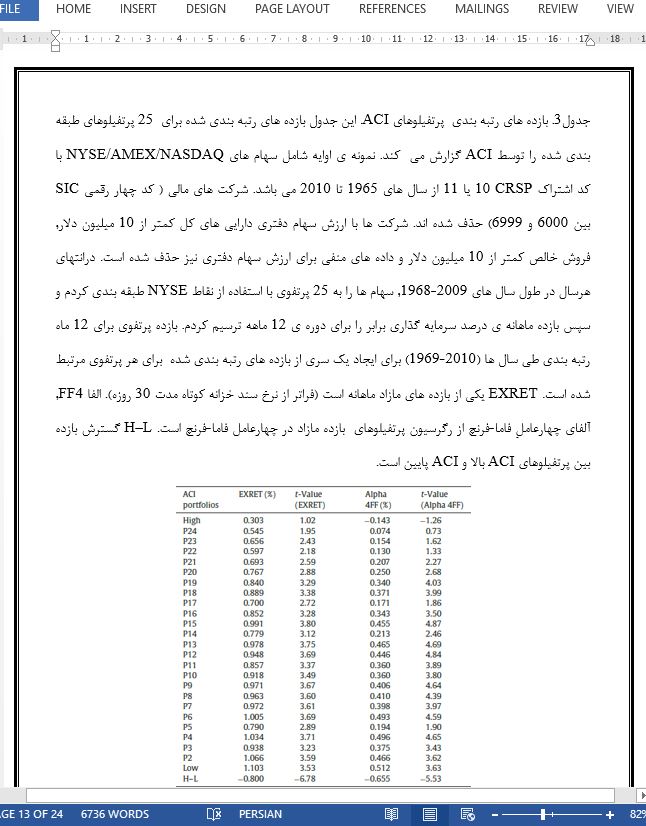

4- نتیجه گیری این مقاله بطور تجربی نشان می دهد که درک بازار سهام در شرکتِ مواجه با ریسک سیستماتیک بخشی از دلایل رشد ناهنجار سرمایه را توضیح می دهد. با ایجاد تئوری کیو, فرضیه اصلی من این است که بازده مورد انتظار پایین تر شرکت ها با افزایش قابل ملاحظه ی سرمایه گذاری ثابت می تواند کمتر در معرض ریسک سیستماتیک باشد. با استفاده ی DEF بعنوان پروکسی برای عامل ریسک سیستماتیک, نتایج تجربی من چهار نتیجه گیری را پشتیبانی کرد: سهام شرکت ها با ناهنجاری بالای (کم) سرمایه ی ثابت, بطور قابل توجهی بارهای اندکی (زیادی) در عامل ریسک آشفتگی دارند. عامل ریسک اشفتگی بطور مثبتی در سطح مقطع 25 اوراق بهادار ACI قیمت گذاری شده اند. ترکیب تاثیر بارهای ریسک آشفتگی و هزینه های قیمت ریسک آنها نشان می دهد که ریسک آشفتگیِ سیستماتیک برای 40-30 درصد از رشد ناهنجار سرمایه گذاری محاسبه می شود. این نتیجه گیری هنگام استفاده از پرتوفولیوهای عامل ساختگیِ قابل معامله برای ریسک ایجاد شده توسط واسالو و زینگ باقی می ماند تا تغییرات ریسک سیستماتیک اتخاذ شود. |

| بخشی از مقاله انگلیسی |

|

Abstract Expanding on rational Q theory, this study demonstrates that less exposure to systematic distress risk partially explains the phenomenon of investment growth anomalies, wherein equities of firms with greater growth in capital investment display lower stock returns. Using the default yield spread between BAA- and AAA-rated corporate bonds as a proxy for a systematic distress risk factor driving the pricing kernel, I show that firms with high (low) capital investment have lower (higher) exposure to systematic distress risk and thus lower (higher) expected returns. Depending on model settings, the factor used here to measure systematic distress risk explains 30–40% of the investment growth effect. Overall, I conservatively conclude that a moderate part of investment growth anomaly can be viewed as compensation for systematic distress risk, even though many studies explain it as a result of behavioral mispricing.

4- Conclusion Thispaper empiricallydemonstratedthat equitymarketperceptions of firm exposure to systematic distress risk partially explain the existence of the investment growth anomaly. Building upon rational Q theory, my central hypothesis is that the lower expected returns to firms with substantially increased capital investment can be attributable to less exposure to systematic distress risk. By utilizing DEF as a proxy for a systematic distress risk factor, my empirical results support four conclusions: Stocks from firms with abnormally high (low) capital investment have substantially lower (higher)loadings on the distress risk factor. The distress risk factor is positively priced in the cross-section of 25 ACI portfolios. Combining the effect of distress risk loadings and their price of risk shows that systematic distress risk accounts for 30–40% of the investment growth anomaly. These conclusions remain when using a tradable factormimicking portfolio for distress risk constructed in Vassalou and Xing (2004) to capture the variations of systematic distress risk. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

بررسی رابطه بین ریسک آشفتگی اصولی با بی هنجاری پیشرفت سرمایه گذاری |

| عنوان انگلیسی مقاله: |

Does systematic distress risk drive the investment growth anomaly? |

|

|

|