این مقاله انگلیسی ISI در نشریه سیج در 28 صفحه در سال 2018 منتشر شده و ترجمه آن 41 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

بررسی تاثیر افشای اجباری نقاط ضعف کنترل داخلی بر تصمیمات مالی شرکت ها |

| عنوان انگلیسی مقاله: |

Does Mandatory Disclosure of Internal Control Weaknesses Affect Corporate Financing Decisions |

|

|

|

| مشخصات مقاله انگلیسی | |

| فرمت مقاله انگلیسی | pdf و ورد تایپ شده با قابلیت ویرایش |

| سال انتشار | 2018 |

| تعداد صفحات مقاله انگلیسی | 28 صفحه با فرمت pdf |

| نوع مقاله | ISI |

| نوع نگارش | مقاله پژوهشی (Research article) |

| نوع ارائه مقاله | ژورنال |

| رشته های مرتبط با این مقاله | حسابداری و مدیریت |

| گرایش های مرتبط با این مقاله | حسابداری مالی، حسابرسی، مدیریت مالی |

| چاپ شده در مجله (ژورنال) | مجله حسابداری، حسابرسی و امور مالی – Journal of Accounting |

| کلمات کلیدی | ضعفهای کنترل داخلی، تأمین مالی خارجی، گزینههای تأمین مالی، افشای اجباری |

| کلمات کلیدی انگلیسی | internal control weakness – external financing – financing choices – mandated disclosure |

| ارائه شده از دانشگاه | دانشگاه ایالتی واشنگتن، پولمن، ایالات متحده آمریکا |

| نمایه (index) | scopus – master journals |

| نویسندگان | Xinghua Gao – Yonghong Jia – and Siyi Li |

| شناسه شاپا یا ISSN | 0148-558X |

| شناسه دیجیتال – doi | https://doi.org/10.1177/0148558X18772244 |

| ایمپکت فاکتور(IF) مجله | 1.562 در سال 2020 |

| شاخص H_index مجله | 51 در سال 2021 |

| شاخص SJR مجله | 0.629 در سال 2020 |

| شاخص Q یا Quartile (چارک) | Q2 در سال 2020 |

| بیس | است ✓ |

| مدل مفهومی | دارد ✓ |

| پرسشنامه | ندارد ☓ |

| متغیر | دارد ✓ |

| فرضیه | ندارد ☓ |

| رفرنس | دارای رفرنس در داخل متن و انتهای مقاله ✓ |

| کد محصول | 11840 |

| لینک مقاله در سایت مرجع | لینک این مقاله در سایت Sage |

| نشریه | سیج – Sage |

| مشخصات و وضعیت ترجمه فارسی این مقاله | |

| فرمت ترجمه مقاله | pdf و ورد تایپ شده با قابلیت ویرایش |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 41 (2 صفحه رفرنس انگلیسی) صفحه با فونت 14 B Nazanin |

| ترجمه عناوین تصاویر و جداول | ترجمه شده است ✓ |

| ترجمه متون داخل تصاویر | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه شده است ✓ |

| ترجمه ضمیمه | ندارد ☓ |

| ترجمه پاورقی | ندارد ☓ |

| درج تصاویر در فایل ترجمه | درج شده است ✓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| درج فرمولها و محاسبات در فایل ترجمه | به صورت عکس درج شده است ✓ |

| منابع داخل متن | به صورت انگلیسی درج شده است ✓ |

| منابع انتهای متن | به صورت انگلیسی درج شده است ✓ |

| فهرست مطالب |

|

چکیده |

| بخشی از ترجمه |

|

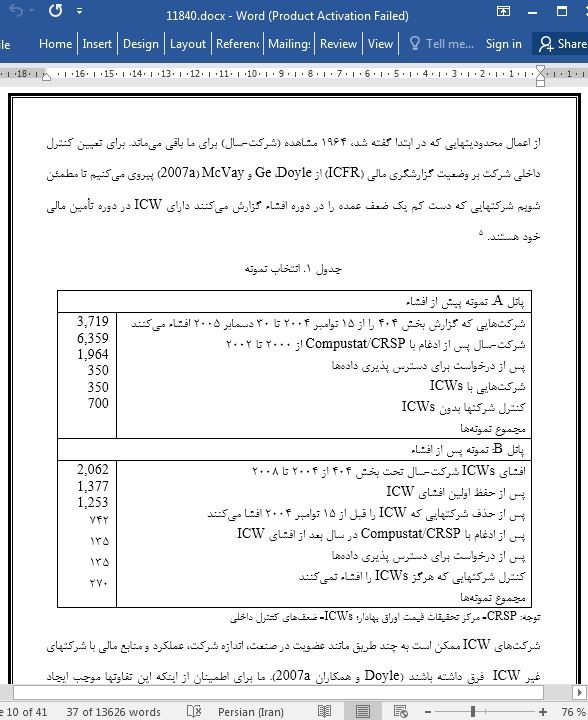

چکیده ما تأثیر ضعفهای کنترل داخلی (ICWها) را بر گزینههای تأمین مالی شرکتها و نحوه تغییر رفتار مالی آنها پس از افشای اجباری ICWها بررسی میکنیم و درمی یابیم که قبل از افشاء، شرکتهای ICW بیشتر از شرکتهای غیر ICW به دنبال تأمین مالی خارجی هستند و به احتمال زیاد از تأمین مالی از طریق سهام که بر خلاف تأمین مالی بدهی است استفاده میکنند. با این حال، شرکتهای ICW و غیرICW پس از افشاء ، اولویتهای سرمایه گذاری مشابهی را نشان میدهند. در بررسی انگیزههای تأمین مالی از طریق سهام، ما در مییابیم که شرکتهای ICW بیشتر از شرکتهای غیرICW تمایل به استفاده از سود سهام برای تأمین سرمایه گذاریها دارند و این میل پس از افشاء از بین میرود. شواهد کلی، نشان میدهند که افشای ICW، محیط اطلاعات و انگیزههای مدیریتی را که تأثیر قابل توجهی بر تصمیمات مالی شرکتها دارند، تغییر میدهد. مقدمه عدم تقارن اطلاعات و وجود تعارضات سازمانی بین مدیران و سرمایه گذاران خارجی، دو اصطکاک مهم بازار هستند که بر تصمیمات سرمایه گذاران برای تأمین سرمایه یک شرکت تأثیر میگذارند (Jensen & Meckling، 1976؛ Myers & Majluf، 1984). با توجه به این که افشای شرکتی نقش مهمی در کاهش عدم تقارن اطلاعات و مشکلات سازمانی ایفا میکند، بخش بزرگی از مقالات بررسی میکنند که چگونه مدیران به طور استراتژیک از افشای داوطلبانه با فرض فعالیتهای مالی خارجی استفاده میکنند تا بر درک عملکرد و حاکمیت شرکتی سرمایه گذاران تأثیر بگذارند (برای مثال، Frankel، McNichols & Wilson، 1995؛ Lang & Lundholm، 2000 را ببینید). نتیجه گیری ما تأثیر ICWها بر انتخاب تأمین مالی شرکتها و اینکه چگونه شرکتها انتخاب تأمین مالی خود را پس از افشای اجباری ICWتغییر میدهند، مورد بررسی قرار میدهیم. ما دریافتیم که شرکتهای ICW بیشتر از شرکتهای غیر ICW قبل از افشای ICW خود به دنبال تأمین مالی خارجی هستند، اما پس از افشاء در رابطه با تأمین مالی خارجی رفتار مشابهی دارند. این نشان میدهد که افزایشهایی که قبلاً در هزینه سرمایه گزارش شد، بجای اینکه تأمین مالی خارجی را دشوار سازند میل شرکتهایICW به سرمایه خارجی را کاهش میدهند. مهمتر از همه، درمی یابیم که قبل از افشاء، شرکتهای ICW در مقایسه با شرکتهای غیر ICW، به احتمال زیاد بیشتر از تأمین مالی سهام بجای تأمین مالی بدهی استفاده میکنند و این تمایل پس از افشاء را از بین میرود. |

| بخشی از مقاله انگلیسی |

|

Abstract We examine the impact of internal control weaknesses (ICWs) on firms’ financing choices and how firms alter their financing behavior after the mandated disclosure of ICWs. We find that, before disclosure, ICW firms tend to seek external financing more than non-ICW firms do and are more likely to use equity financing as opposed to debt. After the disclosure, however, ICW and non-ICW firms exhibit similar financing preferences. In exploring the motivations for equity financing, we find that ICW firms are more prone than non-ICW firms to use the equity proceeds to fund investments and that this penchant disappears post-disclosure. The overall evidence indicates that ICW disclosure alters the information environment and managerial incentives, which has significant impact on firms’ financing decisions. Introduction Information asymmetry and agency conflicts between managers and outside investors are two primary market frictions that affect financiers’ decisions to supply capital to a firm (Jensen & Meckling, 1976; Myers & Majluf, 1984). Given that corporate disclosure plays a critical role in mitigating information asymmetry and agency problems, a large body of literature examines how managers utilize voluntary disclosure strategically in anticipation of external financing activities to influence investors’ perception of firm performance and governance (see, for example, Frankel, McNichols, & Wilson, 1995; Lang & Lundholm, 2000). Conclusion We examine the impact of ICWs on firms’ financing choices and whether and how firms alter their financing choices after the mandated disclosure of ICWs. We find that ICW firms are more likely to seek external financing than non-ICW firms before disclosing their ICWs but, post-disclosure, become similar in respect of external financing. This suggests that the previously documented increases in the cost of capital suppress ICW firms’ proclivity for external capital rather than make external financing difficult. More importantly, we find that, pre-disclosure, ICW firms are more likely than non-ICW firms to use equity financing as opposed to debt and that this propensity vanishes post-disclosure. |

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

بررسی تاثیر افشای اجباری نقاط ضعف کنترل داخلی بر تصمیمات مالی شرکت ها |

| عنوان انگلیسی مقاله: |

Does Mandatory Disclosure of Internal Control Weaknesses Affect Corporate Financing Decisions |

|

|

|