این مقاله انگلیسی ISI در نشریه ساینس دایرکت (الزویر) در 11 صفحه در سال 2016 منتشر شده و ترجمه آن 22 صفحه میباشد. کیفیت ترجمه این مقاله ویژه – طلایی ⭐️⭐️⭐️ بوده و به صورت کامل ترجمه شده است.

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

تاثیرات حاکمیت شرکتی بر احتمال مشکلات مالی: شواهد از اسپانیا |

| عنوان انگلیسی مقاله: |

Corporate governance effect on financial distress likelihood: Evidence from Spain |

|

|

|

| مشخصات مقاله انگلیسی (PDF) | |

| سال انتشار | 2016 |

| تعداد صفحات مقاله انگلیسی | 11 صفحه با فرمت pdf |

| رشته های مرتبط با این مقاله | مدیریت |

| گرایش های مرتبط با این مقاله | مدیریت اجرایی، مدیریت مالی و مدیریت کسب و کار |

| چاپ شده در مجله (ژورنال) | بررسی حسابداری اسپانیا – Spanish Accounting Review |

| کلمات کلیدی | حاکمیت شرکتی، هیئت مدیره، رگرسیون لوجیستیک شرطی، درماندگی مالی، تمرکز مالکیت |

| ارائه شده از دانشگاه | دانشگاه کاستیله لا منچا، اسپانیا |

| نویسندگان | Montserrat Manzaneque, Alba María Priego, Elena Merino |

| شناسه شاپا یا ISSN | ISSN 1138-4891 |

| شناسه دیجیتال – doi | https://doi.org/10.1016/j.rcsar.2015.04.001 |

| رفرنس | دارد ✓ |

| کد محصول | 9354 |

| لینک مقاله در سایت مرجع | لینک این مقاله در نشریه Elsevier |

| نشریه الزویر |  |

| مشخصات و وضعیت ترجمه فارسی این مقاله (Word) | |

| وضعیت ترجمه | انجام شده و آماده دانلود |

| کیفیت ترجمه | ویژه – طلایی ⭐️⭐️⭐️ |

| تعداد صفحات ترجمه تایپ شده با فرمت ورد با قابلیت ویرایش | 22 صفحه با فونت 14 B Nazanin |

| ترجمه عناوین جداول | ترجمه شده است ✓ |

| ترجمه متون داخل جداول | ترجمه نشده است ☓ |

| درج جداول در فایل ترجمه | درج شده است ✓ |

| منابع داخل متن | درج نشده است ☓ |

| فهرست مطالب |

|

چکیده مقدمه رابطه بین حاکمیت شرکتی و درماندگی مالی. مروری بر ادبیات و توسعه فرضیات مالکیت هیئت مدیره استقلال هیئت مدیره اندازه هیئت مدیره روش انتخاب نمونه و داده ها خصوصیات تست نتایج تحلیل توصیفی و تست تک متغیره رگرسیون لوجیستیک شرطی. نتایج تحلیل بیشتر نتایج |

| بخشی از ترجمه |

|

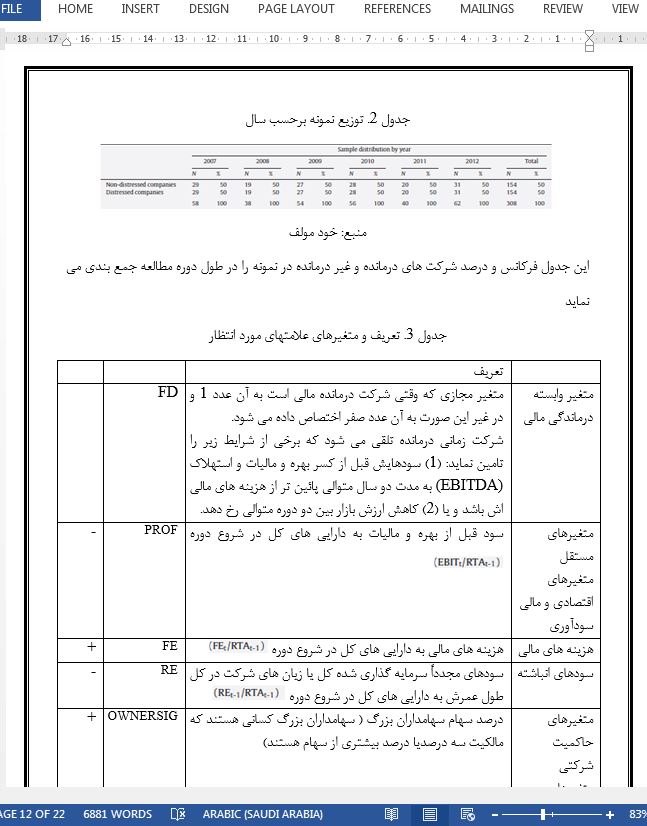

چکیده این مقاله به کشف برخی از مکانیزم های حاکمیت شرکتی ( مالکیت و ویژگیهای هیئت مدیره) در شرکت های پذیرفته شده اسپانیایی و تاثیر آنها بر احتمال درماندگی مالی می پردازد. بین سالهای 2007 و 2012 یک مطالعه تجربی با استفاده از طرح تحقیق جفت های جور شده با 308 مشاهده انجام شد که نیمی از آنها به عنوان درمانده و غیر درمانده دسته بندی شدند. براساس مطالعه قبل Pindado, Rodrigues, و De la Torre (2008),، از مفهوم وسیع تر ورشکستگی برای تعریف ورشکستگی کسب و کار استفاده شده است. با استفاده از مدلهای لوجیستیک شرطی مختلف و همچنین برای مطالعات قبلی دیگر پیرامون ورشکستگی، نتایج بدست آمده تائیدمی کند که در موقعیت های سخت و دشوار قبل از ورشکستگی، تاثیر مالکیت هیئت مدیره و نسبت مدیران مستقل بر احتمال ورشکستگی کسب و کار، شبیه به موقعیت های حدی و افراطی تر می باشد. نتایج بدست آمده یک گام جلوتر رفته و یک رابطه منفی بین اندازه هیئت مدیره و احتمال درماندگی مالی عرضه می نمایند. نتیجه بدست آمده به صورت شکلی از ایجاد تنوع و بهبود دسترسی به اطلاعات و منابع تفسیر شده است، به ویژه در زمینه هایی که مالکیت مد نظر بوده و سهامداران بزرگ قدرت زیادی برای تاثیرگذاری بر ساختار هیئت مدیره دارند. بااین حال، نتایج بدست آمده تائید می کند که تمرکز مالکیت هیچ گونه تاثیر معناداری بر احتمال درماندگی مالی در اسپانیا ندارد. این گونه استدلال شده است که سهامداران بزرگ از لحاظ بهبود نظارت مدیریت غیر فعال بوده و انگیزه های کافی برای جلوگیری از درماندگی مالی ندارند. یافته های بدست آمده در محیط اسپانیا از معانی مهمی برخوردار می باشد، جایی که تغییرات مختلف درنیازهای پذیرش تنظیمی و قانونی در مورد حاکمیت شرکتی اعمال شده و هیچ گونه مدارک تجربی در این رابطه وجود ندارد.

نتایج این مقاله تحقیق تجربی قبل پیرامون درماندگی مالی و بایگانی مکانیسمهای حاکمیت شرکتی در محیط جغرافیایی مثل کانادا، آمریکا، چین و UK را به اسپانیا بسط و توسعه می دهد، جایی که روی این مسئله تحلیل کلی انجام نگرفته است. توزیع مالکیت شرکت های اسپانیایی و ویژگیهای سیستم حاکمیت شرکتی آنها ( تمرکز مالکیت، مالکیت بزرگ مدیران، شیوه دوگانه گسترده مدیرعامل و اندازه بزرگ هیئت مدیره) به احتمال زیاد سبب بروز مسائل نمایندگی شده و به همین خاطر می توانند به بدتر شدن موقعیت های درماندگی مالی کمک کنند. در اینجا اثر مکانیسم های حاکمیت شرکتی اسپانیا بر احتمال درماندگی مالی را مورد پژوهش قرار می دهیم. |

| بخشی از مقاله انگلیسی |

|

Abstract The paper explores some mechanisms of corporate governance (ownership and board characteristics) in Spanish listed companies and their impact on the likelihood of financial distress. An empirical study was conducted between 2007 and 2012 using a matched-pairs research design with 308 observations, with half of them classified as distressed and non-distressed. Based on the previous study by Pindado, Rodrigues, and De la Torre (2008), a broader concept of bankruptcy is used to define business failure. Employing several conditional logistic models, as well as to other previous studies on bankruptcy, the results confirm that in difficult situations prior to bankruptcy, the impact of board ownership and proportion of independent directors on business failure likelihood are similar to those exerted in more extreme situations. These results go one step further, to offer a negative relationship between board size and the likelihood of financial distress. This result is interpreted as a form of creating diversity and to improve the access to the information and resources, especially in contexts where the ownership is highly concentrated and large shareholders have a great power to influence the board structure. However, the results confirm that ownership concentration does not have a significant impact on financial distress likelihood in the Spanish context. It is argued that large shareholders are passive as regards an enhanced monitoring of management and, alternatively, they do not have enough incentives to hold back the financial distress. These findings have important implications in the Spanish context, where several changes in the regulatory listing requirements have been carried out with respect to corporate governance, and where there is no empirical evidence regarding this respect.

Conclusions This paper extends prior empirical research on financial distress and corporate governance mechanisms filings in geographical context like Canada, U.S., China and UK to Spain, where overall analysis of this issue is still lacking. Spanish companies’ ownership distribution and corporate governance system characteristics (ownership concentration, large directors’ ownership, widespread CEO duality practice and large board size) more likely raise the agency problems and, therefore, they could contribute to worsening situations of financial distress. We investigate the effect of Spanish corporate governance mechanisms on the likelihood of financial distress.

|

|

تصویری از مقاله ترجمه و تایپ شده در نرم افزار ورد |

|

|

| دانلود رایگان مقاله انگلیسی + خرید ترجمه فارسی | |

| عنوان فارسی مقاله: |

تاثیرات حاکمیت شرکتی بر احتمال مشکلات مالی: شواهد از اسپانیا |

| عنوان انگلیسی مقاله: |

Corporate governance effect on financial distress likelihood: Evidence from Spain |

|

|

|